Finanzunternehmen hatten Schwierigkeiten mit Methoden zur Eintreibung von Forderungen, was zu schlechten Kundenbeziehungen, niedrigen Erfolgsraten und erhöhten Betriebskosten führte. Wir haben ein umfassendes SaaS-Automatisierungssystem implementiert, das die traditionelle Forderungseintreibung in eine kundenorientierte, KI-gestützte Lösung umgewandelt hat, wodurch die Eintreibungsquoten um 67 % gesteigert und die Kundenzufriedenheit erheblich verbessert werden konnten.

Projektübersicht

Die Herausforderung

Finanzunternehmen hatten Schwierigkeiten mit Methoden zur Eintreibung von Forderungen, was zu schlechten Kundenbeziehungen, niedrigen Erfolgsraten und erhöhten Betriebskosten führte. Die Bearbeitung von Forderungseinzug ist im Finanzbereich von entscheidender Bedeutung, jedoch aufgrund mehrerer kritischer Probleme schwierig:

- •Herausforderungen bei der Kundenbindung aufgrund veralteter Methoden

- •Mögliche rechtliche Risiken und Compliance-Komplikationen

- •Unbefriedigende Rückzahlungsquoten aufgrund veralteter Strategien

- •Manuelle Prozesse und allgemeine Nachrichten, die nicht an die Situation oder Zahlungsfähigkeit jedes einzelnen Kunden angepasst sind

Einschränkungen traditioneller Systeme Traditionelle Methoden der Schuldeneintreibung wiesen zahlreiche Mängel auf, die sich negativ auf die Ergebnisse und die Kundenzufriedenheit auswirkten:

- •Uneinheitliche Bearbeitung: Die Systeme waren aufgrund der manuellen Bearbeitung langsam und uneinheitlich, was zu Verzögerungen und Fehlern führte

- •Administrativer Aufwand: Die Mitarbeiter verbrachten häufig den Großteil ihrer Zeit mit Papierkram, anstatt den Kunden direkt zu helfen.

- •Unzureichende Kommunikationsstrategie: Die Kommunikationsstrategien berücksichtigten weder Personalisierung noch einen optimalen Zeitpunkt, was häufig zu Kontaktversuchen zu ungeeigneten Zeiten oder über Kanäle führte, die von den Kunden gemieden wurden

- •Begrenzte Analysemöglichkeiten: Aufgrund fehlender Analysemöglichkeiten konnten Inkassomaßnahmen nicht auf die Zahlungswahrscheinlichkeit oder die finanzielle Situation der Kunden zugeschnitten werden.

- •Integrationsprobleme: Inkassosysteme mit Kernbankplattformen führten zu Datensilos, die Echtzeit-Aktualisierungen des Kontostatus behinderten

Komplexe Vorschriften Gesetze wie der Fair Debt Collection Practices Act (FDCPA), Richtlinien des Consumer Financial Protection Bureau (CFPB) und spezifische staatliche Vorschriften erhöhen die Komplexität, da sie Kommunikationsansätze und zeitliche Anpassungen gemäß den Vorschriften und Kundenwünschen erfordern.

Die Einhaltung von Vorschriften stellte eine große Herausforderung dar, da sie die Überwachung der Kommunikationsmaßnahmen und die Sicherstellung der Einwilligung und der Einhaltung gesetzlicher Vorschriften erforderte, wodurch Unternehmen dem Risiko von Strafen für Verstöße gegen die Vorschriften ausgesetzt waren.

Die Lösung

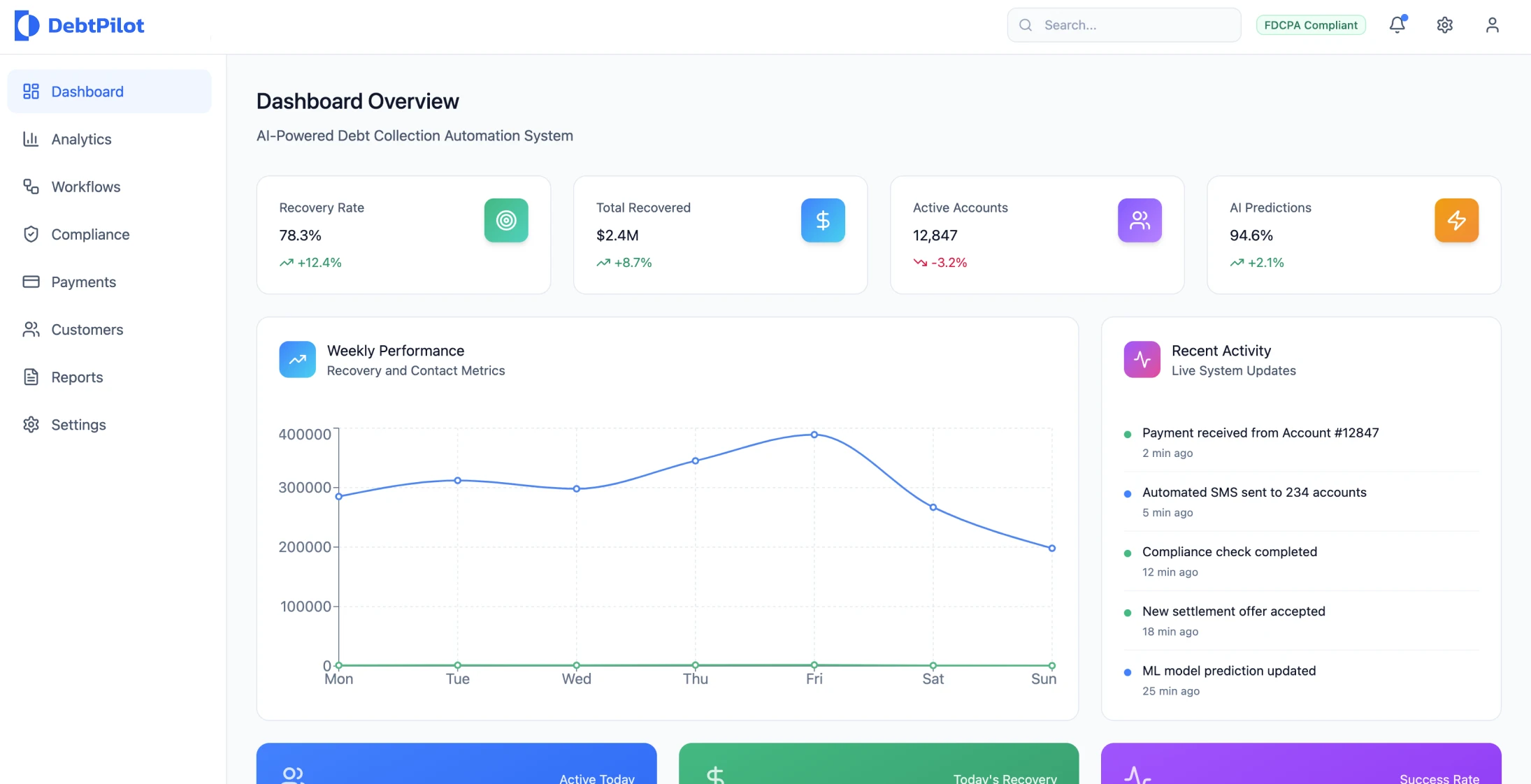

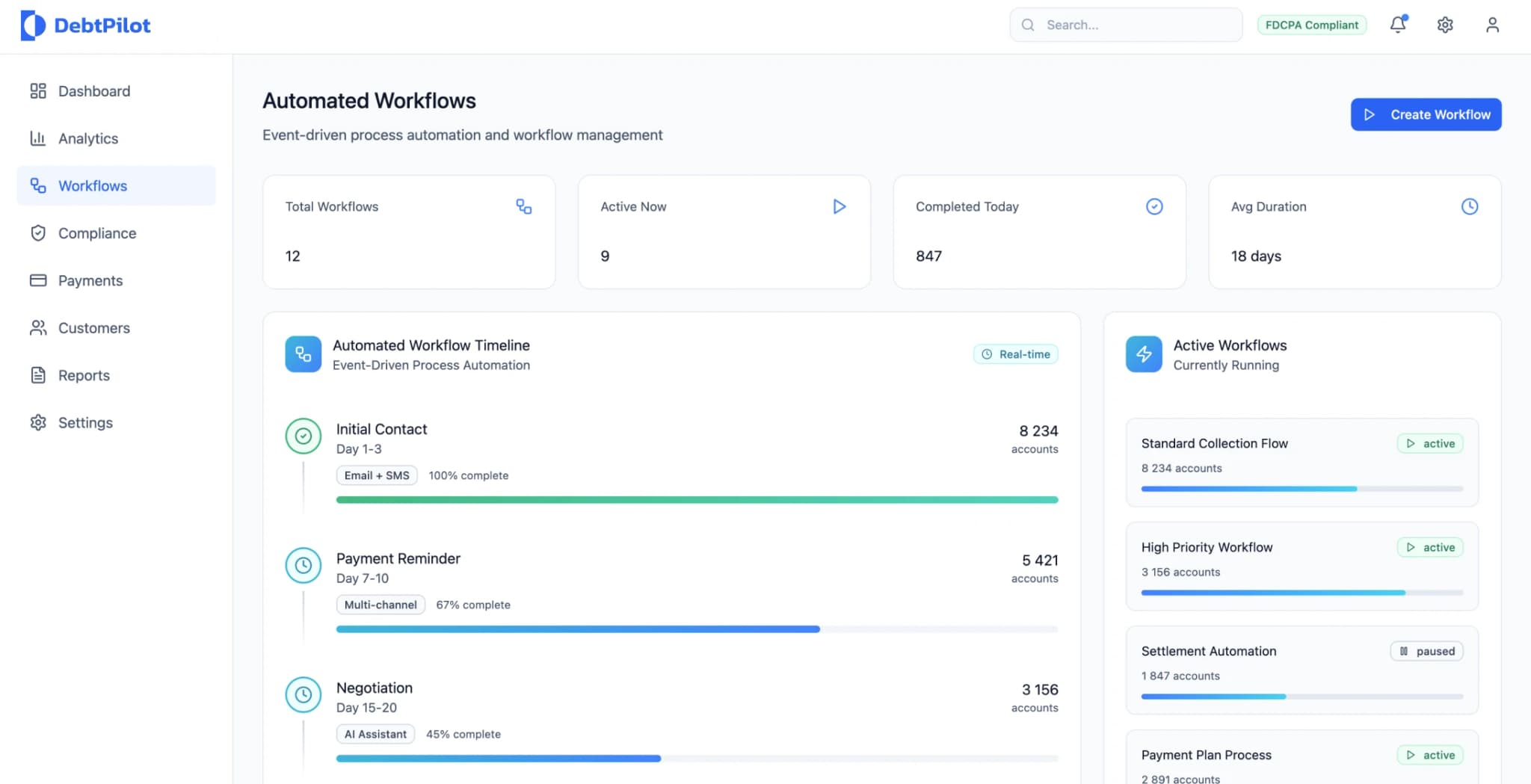

Ich habe ein vielseitiges SaaS-Automatisierungssystem implementiert, das Zahlungsplanung mit Kanalkommunikationskonfigurationen kombiniert. Es umfasst auch Analysen und Verbindungen zu Finanzsystemen.

Kernarchitektur

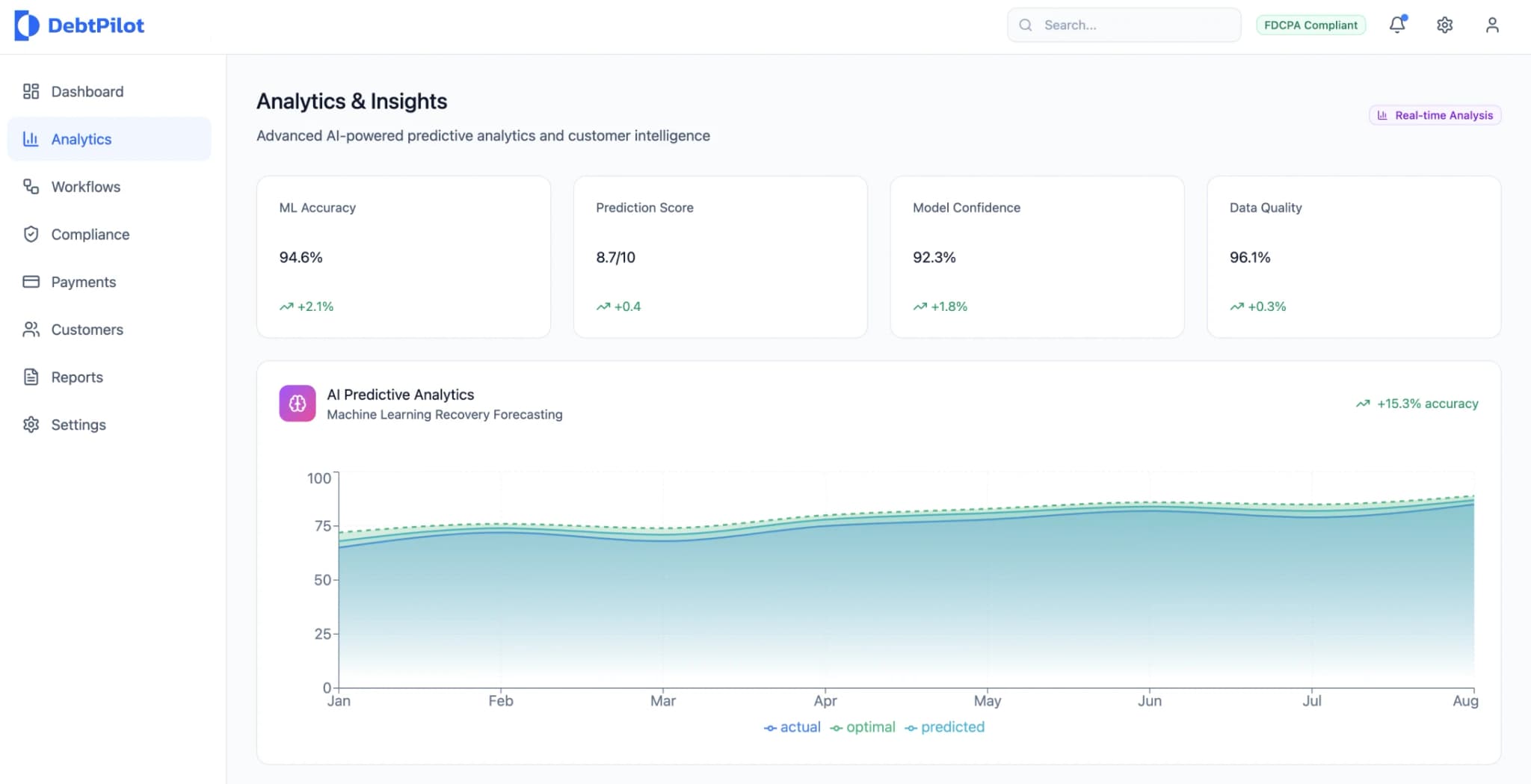

Die Kernstruktur der Plattform konzentriert sich auf ereignisgesteuerte Mikroservices, die die Datenverarbeitung und die reibungslose Integration in Finanzsysteme unterstützen und gleichzeitig kundenorientierte Automatisierung gegenüber aggressiven Inkassomethoden priorisieren, indem sie Folgendes nutzen:

- •Verhaltensanalyse und maschinelles Lernen

- •Verbessertes Timing bei Kundeninteraktionen

- •Optimale Kanalauswahl

- •Erweiterte Automatisierungsfunktionen für maßgeschneiderte Zahlungspläne

- •Predictive Analytics zur Optimierung von Inkassostrategien

Wichtige Systemkomponenten

Sicherheit und Compliance Die gesamte Informationsübertragung wird durch TLS 1.3-Verschlüsselung in Verbindung mit Certificate Pinning gesichert. Die Speicherung von Kundendaten erfolgt verschlüsselt mit AES-256-Verschlüsselung und folgt Rotationsprotokollen, um die Sicherheitsmaßnahmen zu verbessern. Das System erzwingt: - Rollenbasierte Zugriffskontrollen - Multi-Faktor-Authentifizierung - Detaillierte Aufzeichnungen aller Kundeninteraktionen - Systemzugriffsaktivitäten für Auditzwecke

Komponenten der Systemarchitektur

| Komponente | Funktion | Wichtige Funktionen |

|---|---|---|

| API-Gateway | Verkehrsmanagement | Ratenbegrenzung, Authentifizierung, Weiterleitung und Umwandlung von Anfragen |

| Workflow-Orchestrierungs-Engine | Prozessmanagement | Zustandsmaschinenbasiertes Sammlungsprozessmanagement mit Logik und Eskalationspfaden |

| Kommunikationsdienst | Multi-Channel-Bereitstellung | Übermittlung von Kanalnachrichten, Verwaltung von Vorlagen und personalisierte Übermittlungsoptimierung |

| Zahlungsabwicklungsmodul | Transaktionsabwicklung | PCI-Zahlungsmanagement, integriert mit Gateways und Maßnahmen zur Betrugserkennung |

| Datenanalyse-Engine | Echtzeitverarbeitung | Ausführung von Modellen für maschinelles Lernen und Ermittlung der Punktzahl |

| Integrations-Hub | Systemkonnektivität | ETL-Pipelines für die Datenumwandlung und das Konnektivitätsmanagement |

| Compliance-Monitor | Regulatorische Aufsicht | Durchsetzung von Regeln, Protokollierung von Audits und Zustimmungsverfahren |

Implementierungsprozess

Phase 1: Einrichtung der Infrastruktur Das Projekt wurde in mehreren Phasen durchgeführt, beginnend mit der Einrichtung der Infrastruktur und der Festlegung von Sicherheitsmaßnahmen.

Phase 2: Systemintegration In den folgenden Phasen haben wir die Integration von APIs in Finanzsysteme getestet, um die Datengenauigkeit und Echtzeit-Synchronisationsfähigkeiten zu gewährleisten.

Phase 3: Test und Validierung

- •Automatisierte Testsuiten, die Unit-Tests, Integrationstests und API-Vertragsvalidierungen umfassen

- •End-to-End-Workflow-Überprüfungen

- •Leistungstests, die Szenarien mit hohem Datenaufkommen und gleichzeitiger Benutzerauslastung simulieren - Phase 4: Bereitstellung Während der Umstellung auf das neue System haben wir den Datenverkehr schrittweise verlagert und dabei die Vertrauensmetriken überwacht, um einen reibungslosen Migrationsprozess für historische Daten unter Verwendung von ETL-Verfahren mit Validierungs-Checkpoints sicherzustellen.

Nahtloser Migrationserfolg

Die schrittweise Migration des Datenverkehrs mit Vertrauensmetriken ermöglichte einen reibungslosen Übergang unter Beibehaltung der Servicequalität.

Ergebnisse und Auswirkungen

Leistungsfähigkeit der Eintreibung

- •67 % Steigerung der Eintreibungsquoten

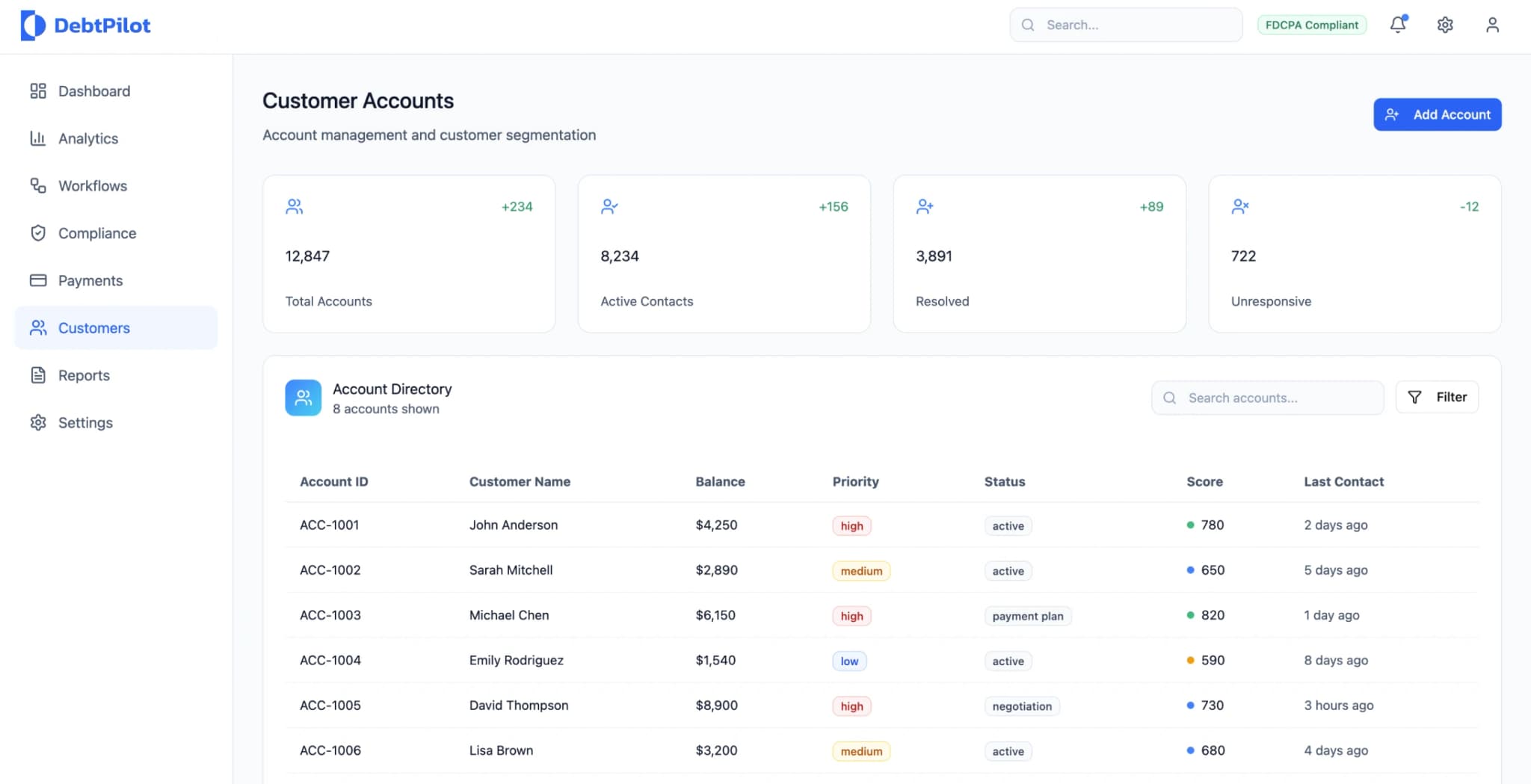

- •Erfolgreiche Verbesserung der Eintreibung von Forderungen von 34 % auf 57 % durch Kundensegmentierung und maßgeschneiderte Kontaktmethoden

Kostensenkung

- •45 % Reduzierung der Inkassokosten durch Automatisierung der Arbeitsabläufe

- •Eliminierung manueller Aufgaben und Steigerung der Effizienz der Mitarbeiter bei wichtigen Aufgaben

Kundenzufriedenheit

- •89 % Rückgang der Kundenbeschwerden durch bequeme Zahlungsoptionen und Kommunikationspräferenzen

- •Deutliche Verbesserung der Net Promoter Scores

Betriebliche Effizienz

- •Verkürzung des Inkassozyklus von 180 auf 78 Tage

- •52 % Rückgang der Abschreibungsquoten

- •Inkassoteams können nun 280 % mehr Konten pro Mitarbeiter verwalten

Systemleistungskennzahlen

Leistungskennzahlen

| Metrik | Vorher | Nach | Verbesserung |

|---|---|---|---|

| Wiederherstellungsrate | 34 % | 57 % | 67 % Anstieg |

| Erfassungszyklus | 180 Tage | 78 Tage | 57 % Reduzierung |

| Kundenbeschwerden | Grundlinie | Reduziert | 89 % weniger |

| Abschluss des Zahlungsplans | 41 % | 73 % | 78 % Anstieg |

| Systemverfügbarkeit | 99.0 % | 99.9 % | 0.9 % Verbesserung |

Projektergebnisse

- 67 % Steigerung der Wiederherstellungsraten

- 89 % weniger Kundenbeschwerden

- 45 % Reduzierung der Kosten für den Sammlungsbetrieb

- 57 % Verkürzung der Sammelzykluszeit

- 52 % Rückgang der Abschreibungsraten

Wichtige Leistungskennzahlen

Erhöhung der Wiederherstellungsrate

Verbesserung der Schuldeneintreibung

Reduzierung von Kundenbeschwerden

Rückgang der Kundenbeschwerden

Kostenreduzierung

Kosten für den Sammlungsbetrieb

Verbesserung der Zykluszeit

Verkürzung des Erfassungszyklus

Wichtige Erkenntnisse und bewährte Verfahren

Komplexität der Integration Die ursprünglichen Zeitplanprognosen berücksichtigten die Herausforderungen der Integration in Bankensysteme nicht vollständig. Bei Projekten dieser Art ist es ratsam, zusätzliche Zeit für folgende Punkte einzuplanen:

- •API-Entwicklung

- •Datenzuordnung

- •Integrationstestphasen

Bedeutung der Datenqualität Für erfolgreiche und genaue Analysen und Vorhersagen sind qualitativ hochwertige Daten von entscheidender Bedeutung. Unternehmen wird empfohlen, vor der Implementierung fortschrittlicher Erfassungsstrategien vorrangig in Initiativen zur Verbesserung der Datenqualität zu investieren.

Automatisierung der Compliance Die Automatisierung der Compliance wurde unerlässlich, da die manuelle Verwaltung in großem Maßstab nicht mehr tragbar war. Diese Umstellung auf automatisierte Durchsetzung und die Erstellung von Prüfpfaden ist für Unternehmen, die in verschiedenen Rechtsräumen tätig sind, durch Blockchain-Beratung von entscheidender Bedeutung geworden.

Änderungsmanagement Das Änderungsmanagement ist für die Einführung von entscheidender Bedeutung. Die Schulung der Inkassobeauftragten und die Anpassung der Arbeitsabläufe erforderten mehr Aufmerksamkeit als ursprünglich vorgesehen.

Der Schlüssel zum Erfolg lag in umfassenden Schulungsinitiativen und einer schrittweisen Einführung von Funktionen, anstatt eine vollständige Plattformimplementierung zu überstürzen.

Technische Architekturdetails

Cloud-Infrastruktur Das System verwendete eine Cloud-basierte Microservices-Struktur, die über mehrere Verfügbarkeitsregionen hinweg implementiert wurde und über folgende Funktionen verfügt:

- •Automatisierte Failover-Funktionen

- •Horizontale Skalierbarkeit zur Anpassung an Verarbeitungsanforderungen

- •Automatisierte Skalierung mit Kubernetes für die Container-Orchestrierung

Datenverarbeitung

- •Echtzeit- und Batch-Verarbeitungsmethoden zur Erfüllung der Integrationsanforderungen

- •Zeitreihendatenbank zur Speicherung von Analyse- und Leistungsmetriken

- •Modelle für maschinelles Lernen zur Bewertung der Zahlungsbereitschaft und zur Vorhersage des Kontaktzeitpunkts - Zahlungsabwicklung - PCI-konformes Zahlungsmanagement - Integration mit mehreren Zahlungsgateway-Anbietern - Systeme zur Betrugserkennung und Echtzeitvalidierung

Fazit

Die Überarbeitung der Plattform führte zu erheblichen Effizienzsteigerungen und besseren Finanzergebnissen und steigerte gleichzeitig die Kundenzufriedenheit. Die Fokussierung auf die Kundenbedürfnisse führt zu positiven Geschäftsergebnissen, wie der Erfolg respektvoller Kommunikationsmethoden gegenüber aggressiven Inkassostrategien zeigt, was zu einer verbesserten Zahlungsmoral und stärkeren Kundenbeziehungen führt. Diese umfassende Transformation zeigt, dass modernes Inkasso sowohl hochwirksam als auch kundenorientiert sein kann, wenn es durch die richtige Technologie und den richtigen Ansatz unterstützt wird.

Die Finanzbranche benötigt heute fortschrittliche Automatisierungsfunktionen, um Zahlungssituationen zu verwalten und gleichzeitig die Einhaltung regionaler Vorschriften zu gewährleisten und personalisierte Kundeninteraktionen mit Respekt und Sorgfalt aufrechtzuerhalten.