Istnieje tendencja do udostępniania zarządzania majątkiem ludziom poprzez wykorzystanie systemów doradczych. Tradycyjne usługi doradztwa finansowego stanowiły historycznie przeszkodę dla inwestorów ze względu na opłaty i minimalne kwoty na kontach. Ponadto usługi te często nie oferują odpowiednich opcji dla wielu klientów.

Przegląd projektu

Tradycyjne bariery w planowaniu finansowym

Sektor planowania finansowego tradycyjnie funkcjonował w oparciu o kontakty i osobiste relacje, które pomijały inwestorów ze względu na ograniczenia finansowe. Konwencjonalne firmy doradcze wymagają inwestycji i nakładają opłaty roczne w wysokości 1–2%, co sprawia, że fachowe doradztwo jest niedostępne dla osób o ograniczonych zasobach finansowych. Normy regulacyjne wprowadzają wiele zawiłości dotyczących obowiązków, takich jak obowiązki powiernicze oraz konieczność przejrzystego ujawniania informacji i dokumentacji zgodności.

Inwestorzy detaliczni poszukują obecnie narzędzi do samodzielnego zarządzania, które oferują informacje podobne do tych wykorzystywanych przez instytucje do podejmowania decyzji na rynkach, których sytuacja nieustannie się zmienia, jest pełna różnych zagrożeń wynikających z niestabilnych warunków i złożonych opcji finansowych, a także ludzkich uprzedzeń wpływających na wybory inwestycyjne nowicjuszy w dziedzinie finansów.

Zadaniem jest opracowanie zaawansowanych narzędzi analitycznych, które są zgodne z przepisami i bez trudu zdobywają zaufanie użytkowników na dużą skalę.

Przeszkody napotykane przez inwestorów detalicznych

Przeszkody napotykane przez inwestorów detalicznych Inwestorzy detaliczni napotykają przeszkody w poszukiwaniu wysokiej jakości doradztwa finansowego.

- •Tradycyjni doradcy finansowi nakładali opłaty w wysokości 1–2% oraz wymagali posiadania rachunku o wartości przekraczającej 100 000 USD.

- •Bariery te wykluczały około 80% potencjalnych klientów z korzystania z ich usług.

- •Bariery kosztowe skłaniały do priorytetowego traktowania kont o wysokiej wartości kosztem szerszej dostępności. Doradcy ludzcy napotykali ograniczenia w zarządzaniu portfelami klientów ze względu na ograniczenia skalowalności, co prowadziło do wąskich gardeł w zakresie personalizacji i reagowania na potrzeby klientów. Analiza rynku i zadania związane z rebalansowaniem portfela wymagały dużego nakładu pracy ręcznej. Inwestorzy instytucjonalni mają dostęp do narzędzi badawczych i analiz w czasie rzeczywistym, do których inwestorzy indywidualni zazwyczaj nie mają dostępu. Ich proces decyzyjny często opiera się na opóźnionych danych rynkowych i uproszczonych metodach analizy.

Inwestorzy indywidualni często podejmowali decyzje inwestycyjne w oparciu o emocje, a nie logikę. Mieli tendencję do zawierania transakcji bez wystarczającej dywersyfikacji portfeli lub skutecznego planowania swoich ruchów. Ten brak wskazówek często skutkował słabymi wynikami inwestycyjnymi z powodu błędów poznawczych wpływających na ich wybory. Złożoność przepisów, takich jak zgodność z doradztwem inwestycyjnym i odpowiedzialność powiernicza, skłoniła firmy do podwyższenia opłat dla klientów w celu pokrycia kosztów i standardów ujawniania informacji.

Ulepszenia dotyczące dostępności

Zniesienie warunków wstępnych dotyczących inwestycji i 67-procentowa redukcja kosztów poszerzyły dostęp do rynku dla grup demograficznych, które wcześniej były pomijane, przy jednoczesnym zachowaniu wysokiej jakości usług.

Kluczowe ulepszenia

- •Zautomatyzowana analiza portfela i generowanie rekomendacji pozwoliły na obsługę ponad 50 tysięcy użytkowników jednocześnie bez konieczności zatrudniania dodatkowego personelu

- •Integracja danych rynkowych i analiz predykcyjnych w czasie rzeczywistym znacznie skróciła czas podejmowania decyzji inwestycyjnych z kilku dni do kilku minut, co spowodowało 23-procentowy wzrost zwrotów skorygowanych o ryzyko.

- •Automatyzacja zgodności skutecznie obniżyła koszty zgodności o 45% dzięki integracji standardów i ścieżek audytu zapewniających przestrzeganie standardów powierniczych

Zmień swoją strategię inwestycyjną już dziś

Skorzystaj z narzędzi klasy instytucjonalnej wraz ze spersonalizowanym doradztwem za ułamek tradycyjnych kosztów.

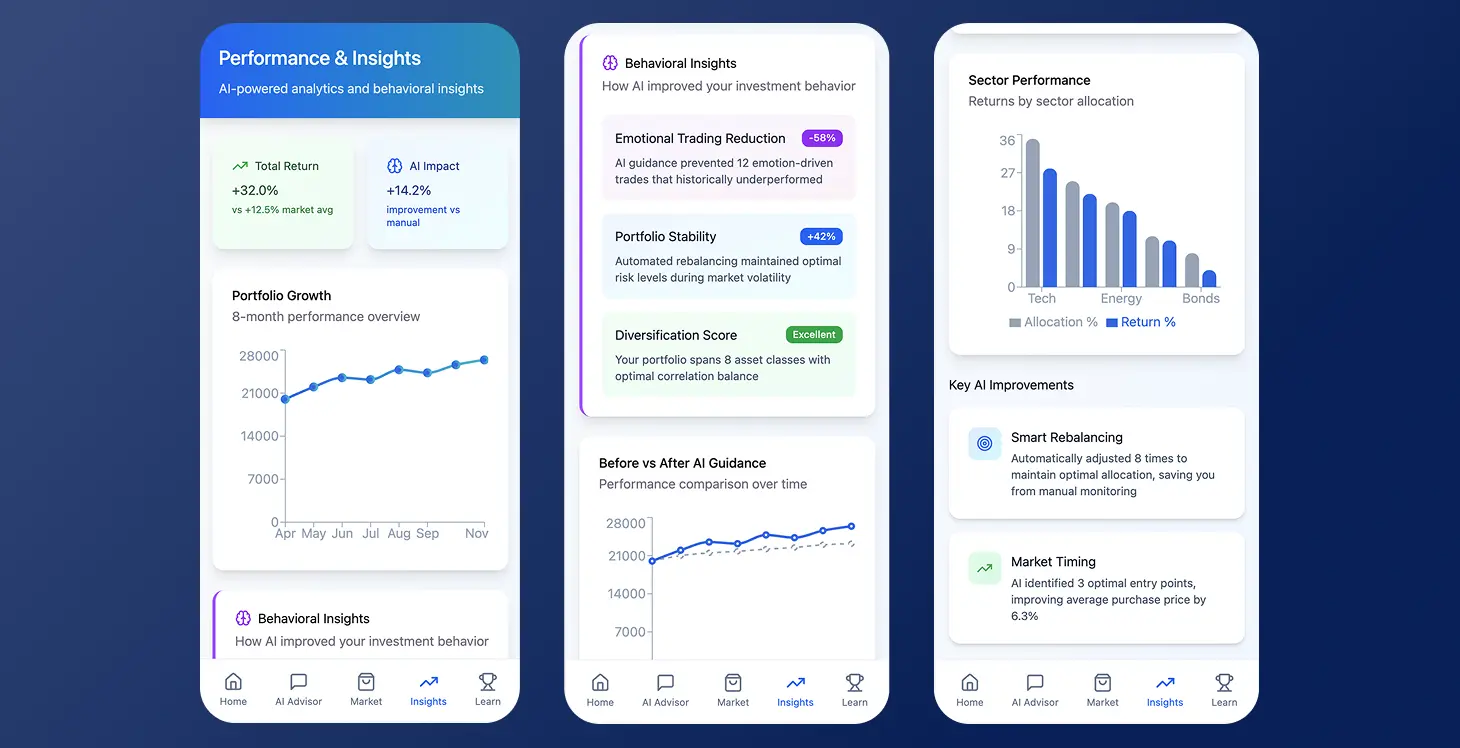

Wdrożenie strategii ograniczania ryzyka, uwzględniających zasady finansów behawioralnych i techniki automatycznego równoważenia, spowodowało znaczący spadek o 58% przypadków emocjonalnego inwestowania wśród społeczności użytkowników. Demokratyzacja rynku zapewniła inwestorom indywidualnym dostęp do zaawansowanych narzędzi. Wyrównało to szanse, zapewniając dostęp do korzyści, które wcześniej były zarezerwowane dla klientów o wysokiej wartości.

Architektura platformy

Struktura platformy skupiała się na trzech podstawowych funkcjach:

- •Pozyskiwanie i przetwarzanie danych

- •Silniki analityczne oparte na uczeniu maszynowym

- •Systemy zgodne z przepisami, służące do dostarczania rekomendacji. Nacisk położono na szybkość reakcji, zgodność z przepisami i elastyczne opcje personalizacji.

Integracja danych

Połączyliśmy źródła danych finansowych, takie jak aktualizacje rynkowe i wskaźniki ekonomiczne, ze szczegółowymi informacjami o portfelach użytkowników, aby stworzyć kompleksowy system analityczny, który umożliwia reagowanie w czasie rzeczywistym na zmiany rynkowe i analizę trendów do celów modelowania predykcyjnego.

Wdrożenie uczenia maszynowego Modele uczenia maszynowego typu ensemble połączyły miary ilościowe z analizą behawioralną i oceną nastrojów rynkowych wraz z algorytmami oceny ryzyka w celu wdrożenia analiz opartych na sztucznej inteligencji. Modele iteracyjnie przyswajały informacje uzyskane z interakcji użytkowników i wyników rynkowych, aby zwiększyć precyzję rekomendacji.

Projektowanie z priorytetem zgodności z przepisami Włączenie standardów regulacyjnych do struktury systemu, zamiast traktowania zgodności z przepisami jako dodatkowej warstwy, jest istotą wdrożenia strategii projektowania z priorytetem zgodności z przepisami.

Zautomatyzowane ścieżki audytu w połączeniu ze standardowymi mechanizmami egzekwowania i efektywnym zarządzaniem ujawnianiem informacji gwarantują stałą zgodność z przepisami bez konieczności ręcznej interwencji.

Personalizacja na dużą skalę Stworzyliśmy spersonalizowane doświadczenia na dużą skalę, tworząc profile użytkowników, które obejmowały:

- •Preferencje dotyczące ryzyka

- •Cele inwestycyjne

- •Ramy czasowe

- •Trendy behawioralne Podejście to pozwala skutecznie dostosowywać sugestie do różnych grup użytkowników.

Strategia rozwoju i wdrażania

Podejście do rozwoju oparte na metodologii agile W procesie rozwoju zastosowaliśmy podejście agile, oparte na cotygodniowych sprintach, kładące nacisk na stopniowe aktualizacje funkcji i płynną integrację opinii użytkowników z procesem. Wielodyscyplinarne zespoły składały się z analityków finansowych, inżynierów oprogramowania, specjalistów ds. zgodności i projektantów UX, aby zagwarantować kompleksowe podejście do opracowywania rozwiązań.

Czteropoziomowy proces wdrażania

Struktura środowiska wdrożeniowego

| Środowisko | Cel | Poziom bezpieczeństwa | Typ danych |

|---|---|---|---|

| Rozwój | Tworzenie funkcji | Standard | Dane syntetyczne |

| Testowanie | Zapewnienie jakości | Ulepszone | Anonimizowane dane |

| Przygotowanie | Przedprodukcja | Poziom produkcji | Wzory produkcyjne |

| Produkcja | System na żywo | Maksymalnie | Prawdziwe dane użytkowników |

W celu promowania kodu wdrożono automatyczne bramki, aby zagwarantować kontrolę jakości i zgodności przed wdrożeniem do produkcji.

Testowanie i walidacja Wdrożono kompleksowy proces automatycznego testowania, obejmujący:

- •Testy jednostkowe poszczególnych komponentów

- •Testy integracyjne interakcji API

- •Walidację zgodności w różnych punktach kontrolnych Takie podejście zapobiega naruszeniom w systemach produkcyjnych poprzez potok CI/CD.

Infrastruktura MLOps Opracowano solidną infrastrukturę do operacji uczenia maszynowego, ułatwiającą:

- •wersjonowanie modeli i monitorowanie wydajności

- •techniki testowania A/B

- •historyczne testy wsteczne w odniesieniu do ustalonych warunków rynkowych Zapobiega to nadmiernemu dopasowaniu do konkretnych ram czasowych lub scenariuszy rynkowych.

Bezpieczeństwo i zarządzanie ryzykiem

Wdrożono kompleksową strategię bezpieczeństwa, która obejmuje:

- •Szyfrowanie danych przechowywanych i przesyłanych

- •Segmentację sieci i ścisłą kontrolę dostępu

- •Wdrożenie zasad zerowego zaufania

- •Regularne testy penetracyjne i oceny podatności na zagrożenia. Zapewnia to odporność na zmieniające się zagrożenia w środowisku bezpieczeństwa.

Migracja i adaptacja użytkowników

Rozpoczęliśmy realizację planu migracji od wdrożenia funkcji w grupach użytkowników beta, które odzwierciedlają różnorodność demograficzną i wielkość portfeli. Umożliwiło to monitorowanie wydajności i zebranie opinii przed pełnym wdrożeniem. Zachowano integrację starszego systemu, aby pomóc użytkownikom w przejściu z tradycyjnych konfiguracji.

Wyniki i wpływ

Zmiana platformy przyniosła znaczną poprawę skuteczności, satysfakcji klientów i wskaźników wzrostu biznesowego.

Wskaźniki wydajności

- •Zaangażowanie użytkowników przekroczyło szacunki, osiągając wysokie wskaźniki retencji

- •Wyniki portfela wykazały wyraźną poprawę w porównaniu z tradycyjnymi podejściami

- •Statystyki operacyjne potwierdziły zdolność platformy do efektywnej ekspansji przy zachowaniu zgodności z normami regulacyjnymi

Obniżenie kosztów spowodowało poszerzenie zasięgu rynkowego przy jednoczesnym utrzymaniu wysokiego poziomu usług, który wcześniej był zarezerwowany wyłącznie dla zamożnych klientów.

Wydajność systemu

- •Średni czas reakcji na incydenty związane z bezpieczeństwem wyniósł 1 godzinę i 23 minuty, spełniając wymagane standardy.

- •Częstotliwość ponownego szkolenia modelu została zoptymalizowana do 3 razy dziennie.

- •System poradził sobie ze znacznym wzrostem liczby użytkowników bez konieczności skalowania infrastruktury.

- •Szczytowe obciążenie równoczesnych użytkowników wyniosło 15 tys. i zostało obsłużone bez spadku wydajności

Najważniejsze wnioski i najlepsze praktyki

Integracja zgodności Podczas fazy wdrażania nie zgłoszono żadnych przypadków niezgodności lub naruszeń przepisów. Automatyczne funkcje audytu zmniejszyły obciążenie zespołu ds. zgodności o 45%, jednocześnie poprawiając jakość i kompleksowość dokumentacji.

Zaufanie użytkowników i przejrzystość Użytkownicy cenią sobie zrozumienie przyczyn stojących za rekomendacjami AI, ponieważ zwiększa to zaufanie do udzielanych porad. Dzięki włączeniu elementów wyjaśniających AI:

- •Wskaźnik akceptacji użytkowników wzrósł o 34%

- •Znaczny spadek liczby zapytań dotyczących logiki rekomendacji

- •Zwiększona ogólna wiarygodność platformy

Znaczenie jakości danych Na wartość systemu duży wpływ ma jakość danych otrzymywanych w czasie rzeczywistym. Inwestycje w wysokiej jakości źródła danych i procesy walidacji okazały się kluczowe dla utrzymania wiarygodności systemu i skuteczności rekomendacji.

Wczesne planowanie zgodności Zapewnienie zgodności od samego początku podczas planowania projektu pozwoliło uniknąć kosztownych poprawek i ograniczeń funkcjonalności w dalszej części procesu. Konsultacje z ekspertami ds. regulacji na wczesnym etapie rozwoju potencjalnie skróciły czas rozwoju o 6 miesięcy.

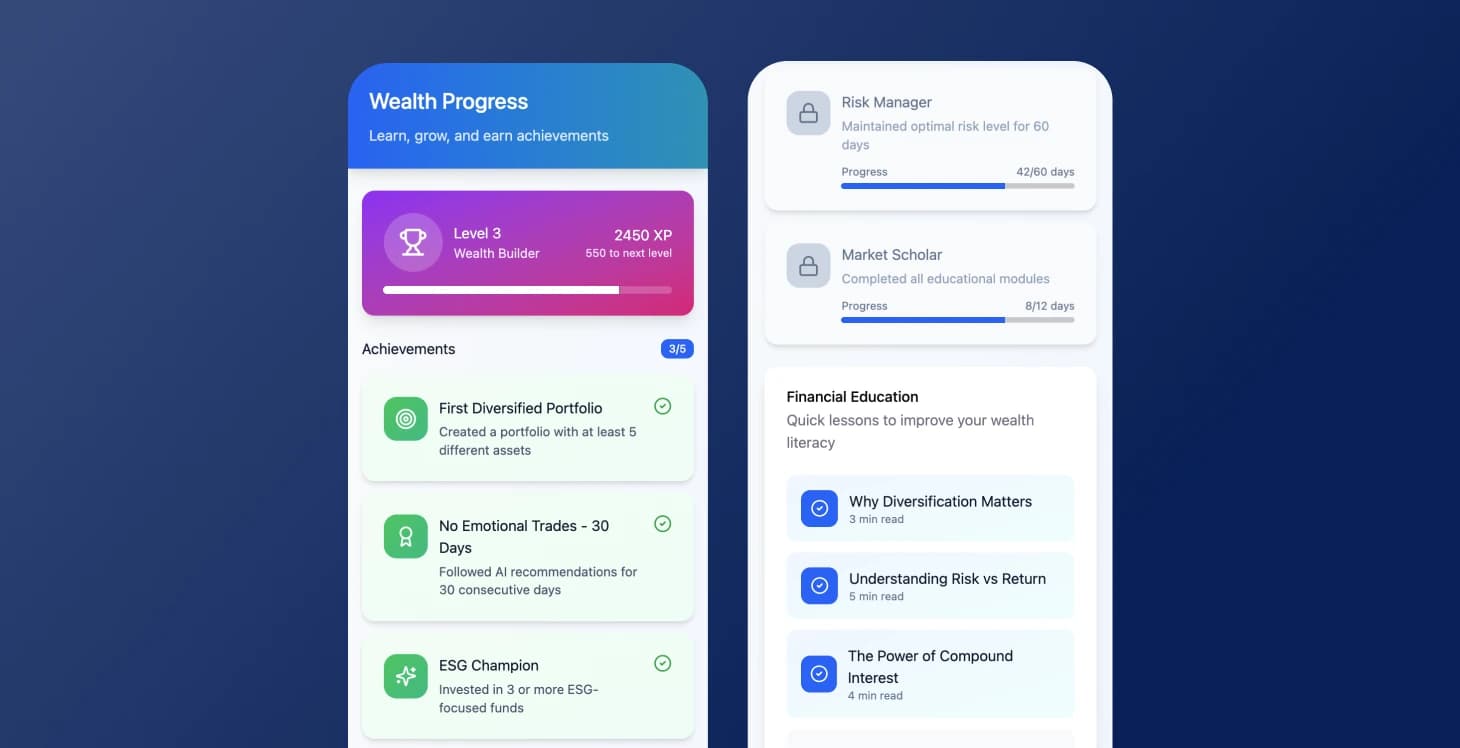

Integracja finansów behawioralnych Integracja ekonomii behawioralnej okazała się kluczowa dla sukcesu inwestorów detalicznych. Modele czysto ilościowe nie były w stanie osiągnąć optymalnych wyników i zapobiec odejściom użytkowników z platformy.

Ciągłe monitorowanie modeli Ciągły nadzór jest niezbędny do monitorowania zmian i odchyleń w modelach uczenia maszynowego w miarę transformacji rynków finansowych. Modele oparte na danych historycznych mogą zawieść podczas zmian systemowych lub nietypowych warunków rynkowych.

Wpływ edukacji użytkowników Edukacja użytkowników odgrywa kluczową rolę w zaangażowaniu w platformę. Dzięki włączeniu materiałów edukacyjnych i dostosowaniu ścieżek edukacyjnych do indywidualnych preferencji zaobserwowaliśmy:

- •67% wzrost zaangażowania użytkowników

- •Znaczna poprawa jakości decyzji inwestycyjnych

Skalowalność infrastruktury W okresach zmienności rynkowej kluczowe znaczenie ma posiadanie infrastruktury zdolnej do obsługi wzrostu ruchu wynikającego z intensywnej aktywności na rynkach finansowych. Gwarantuje to użytkownikom dostęp do platformy bez zakłóceń w działaniu usług podczas wydarzeń rynkowych wymagających natychmiastowej uwagi.

Kwestie związane z prywatnością danych W usługach finansowych ogromne znaczenie ma ochrona prywatności danych. Obawy użytkowników dotyczące bezpieczeństwa danych mają znaczący wpływ na wskaźniki adopcji. Niezbędne kroki obejmują:

- •Ustanowienie solidnych protokołów dotyczących prywatności

- •Częste oceny bezpieczeństwa

- •Przyznanie użytkownikom uprawnień do zarządzania preferencjami dotyczącymi udostępniania danych

Infrastruktura techniczna

Podstawowe technologie

Komponenty stosu technologicznego

| Komponent | Technologia | Cel |

|---|---|---|

| Brama API | Kong | Ograniczanie szybkości i uwierzytelnianie |

| Przesyłanie danych | Apache Kafka | Przetwarzanie danych w czasie rzeczywistym |

| Przetwarzanie zdarzeń | Apache Storm | Przetwarzanie strumieniowe |

| Główna baza danych | PostgreSQL | Dane transakcyjne |

| Dane szeregów czasowych | InfluxDB | Przechowywanie danych rynkowych |

| Baza danych graficzna | Neo4j | Modelowanie relacji |

| Warstwa buforowania | Klaster Redis | Buforowanie sesji i danych |

| Koordynacja kontenerów | Kubernetes z Helm | Wdrażanie i skalowanie aplikacji |

Monitorowanie i bezpieczeństwo

- •Stos monitorowania: Prometheus do gromadzenia metryk, Grafana do wizualizacji, stos ELK do analizy logów

- •Struktura bezpieczeństwa: OAuth 2.0, tokeny JWT, Vault do zarządzania sekretami

- •Infrastruktura: Wdrożenie chmury w wielu regionach z automatycznymi funkcjami przełączania awaryjnego Transformacja zarządzania majątkiem dzięki dostępnym platformom technologicznym pokazuje, w jaki sposób strategiczne wdrożenie sztucznej inteligencji, automatyzacja zgodności z przepisami i projektowanie zorientowane na użytkownika mogą zdemokratyzować usługi finansowe przy zachowaniu standardów regulacyjnych i doskonałości operacyjnej.

Wyniki projektu

- osiągnięto 67% redukcję kosztów usług

- obsługujemy jednocześnie ponad 50 000 użytkowników

- 23% wzrost zwrotów skorygowanych o ryzyko

- 45% spadek kosztów związanych z zapewnieniem zgodności

- 58% spadek liczby przypadków handlu pod wpływem emocji

Kluczowe wskaźniki wydajności

Redukcja kosztów

Obniżenie kosztów usług

Pojemność użytkownika

Jednoczesni użytkownicy

Ulepszenie zwrotu

Zwroty skorygowane o ryzyko

Zaangażowanie użytkowników

Zwiększenie zaangażowania