Os sistemas bancários tradicionais não acompanharam as exigências dos clientes que priorizam os serviços digitais. Isso levou a desafios nas transações e transferências internacionais de dinheiro que exigem soluções de blockchain empresarial.

Visão geral do projeto

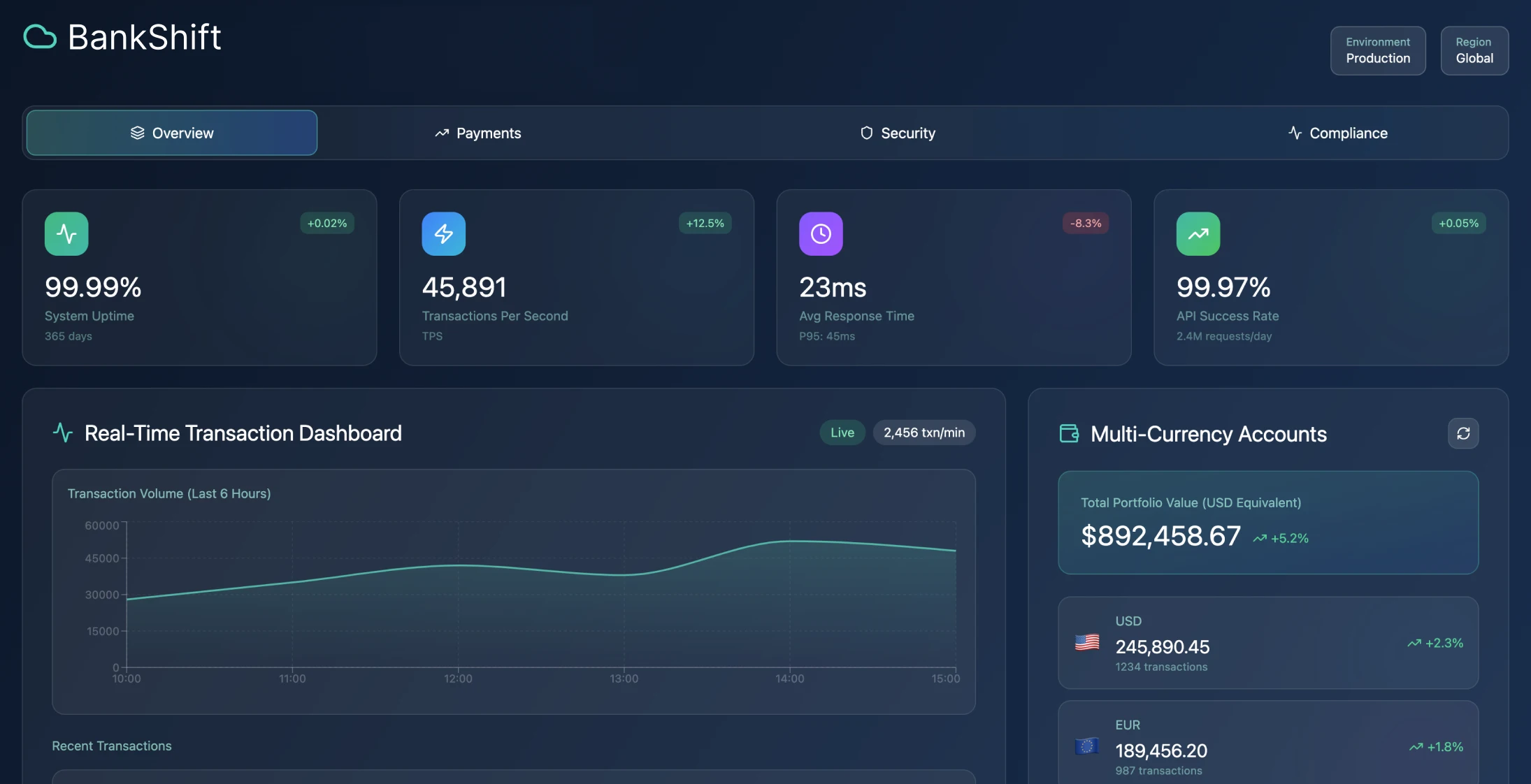

O tempo que leva para liquidar pagamentos transfronteiriços foi reduzido significativamente de 3 a 4 dias para menos de meio minuto, com uma impressionante taxa de sucesso de transações de 99,97%.

Desafios do sistema antigo

O setor financeiro tem visto mudanças nas preferências dos consumidores, que agora preferem interações digitais. Os sistemas centrais desatualizados dos bancos estão a ter dificuldade em atender às exigências e expectativas aceleradas dos clientes de hoje.

Problemas com pagamentos transfronteiriços

O processamento de pagamentos internacionais apresenta desafios devido à complexidade das parcerias bancárias e às obrigações regulatórias, que muitas vezes levam a atrasos e estruturas de taxas pouco claras para os utilizadores. Além disso, a gestão eficiente das finanças pessoais é dificultada pela natureza das ferramentas existentes, que tornam difícil para os indivíduos compreenderem a sua situação financeira.

Alterações ao quadro regulamentar

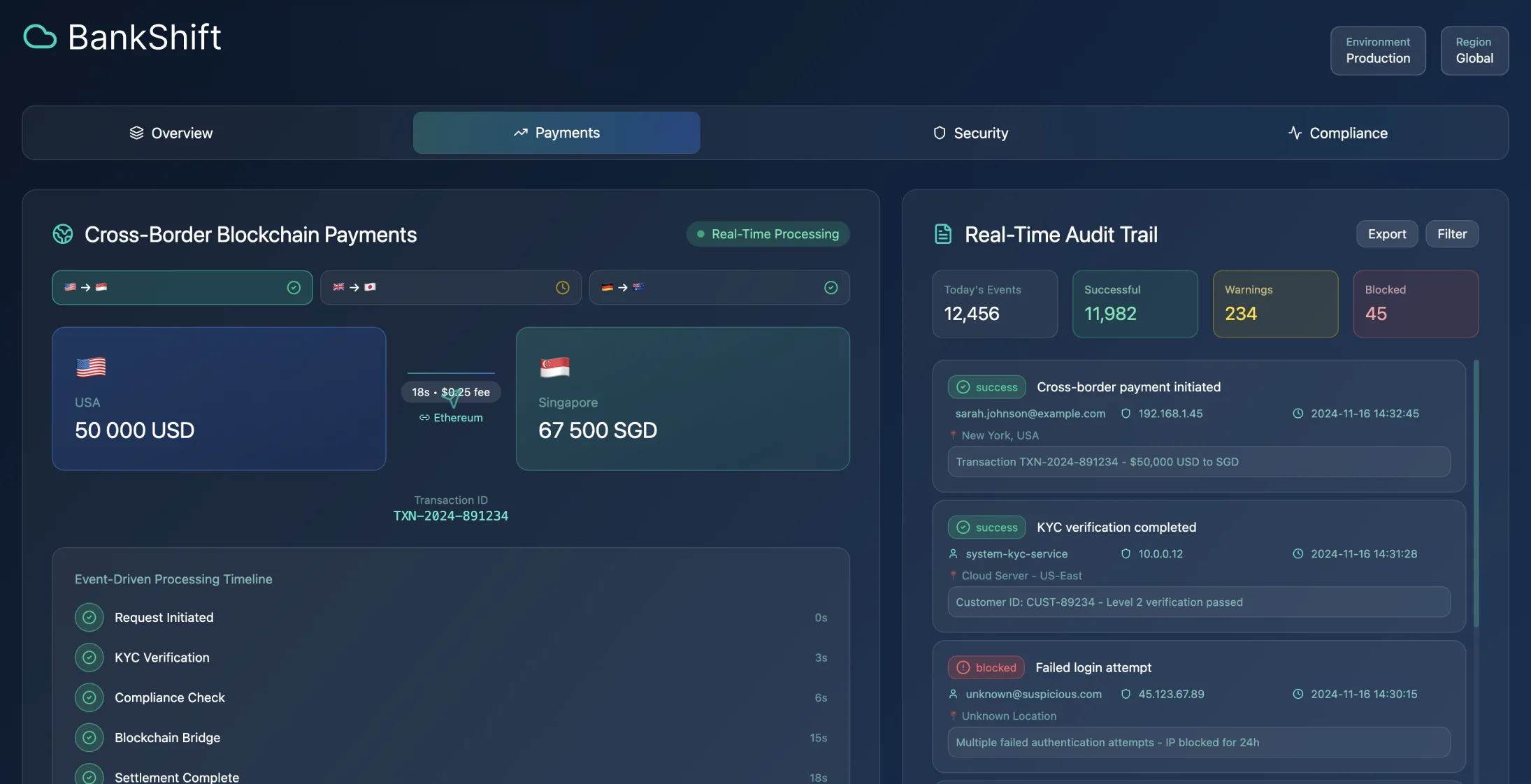

Estruturas como o PSD na Europa e os esforços de Open Banking em todo o mundo abriram portas para que os participantes oferecessem serviços financeiros enquanto mantinham padrões regulatórios rigorosos. No entanto, estabelecer uma base escalável requer escolhas cuidadosas em relação a medidas de controlo de dados, trilhas de auditoria e estratégias de mitigação de riscos.

Limitações da banca tradicional

Os sistemas bancários convencionais tinham deficiências que afetavam significativamente a satisfação dos clientes e a eficácia operacional:

- •As plataformas bancárias centrais que funcionavam frequentemente em sistemas mainframe há décadas contribuíram para a dívida técnica e os obstáculos à integração

- •Essas plataformas processavam transações em lotes, o que resultou em atrasos na disponibilidade dos fundos e visibilidade limitada em tempo real para os clientes

- •O sistema de pagamentos transfronteiriços utilizava redes bancárias correspondentes que envolviam entidades intermediárias, o que causava atrasos no processamento

- •Os procedimentos de autenticação e adesão são feitos principalmente de forma manual, exigindo o envio de documentos e a avaliação por pessoas

- •As ferramentas de finanças pessoais ou não estavam disponíveis ou vinham de aplicações que não se conectavam bem com os detalhes das transações

- •As aplicações móveis eram frequentemente adaptadas para se adequarem às interfaces de computadores, em vez de serem criadas para uso móvel

Transforme a sua experiência bancária

Descubra como as soluções bancárias digitais modernas podem revolucionar as suas operações financeiras.

Resultados da implementação

Melhorias na experiência do cliente

Melhorou a velocidade de aquisição de clientes simplificando o processo de abertura de conta de 2 a 4 semanas para menos de 10 minutos usando fluxos de trabalho KYC automatizados e verificação instantânea de identidade digital. Isso levou a um aumento de 340% na aquisição de clientes.

Melhorias operacionais

- •Redução dos atrasos nos pagamentos transfronteiriços através da criação de canais diretos de liquidação em blockchain

- •Duração da transferência reduzida de 3 dias para 30 segundos

- •Redução das taxas em 78%

- •A adoção da arquitetura em nuvem e dos procedimentos de conformidade automatizados levou a uma redução de 68% nos custos operacionais

- •Ferramentas integradas de finanças pessoais com análise de gastos em tempo real aumentaram a interação com os clientes em 156%

- •Levou a uma redução de 43% na rotatividade de clientes

- •A triagem automatizada para combate à lavagem de dinheiro (AML) resultou numa redução de 89% nas violações de conformidade

Arquitetura técnica

Design de microsserviços baseados na nuvem

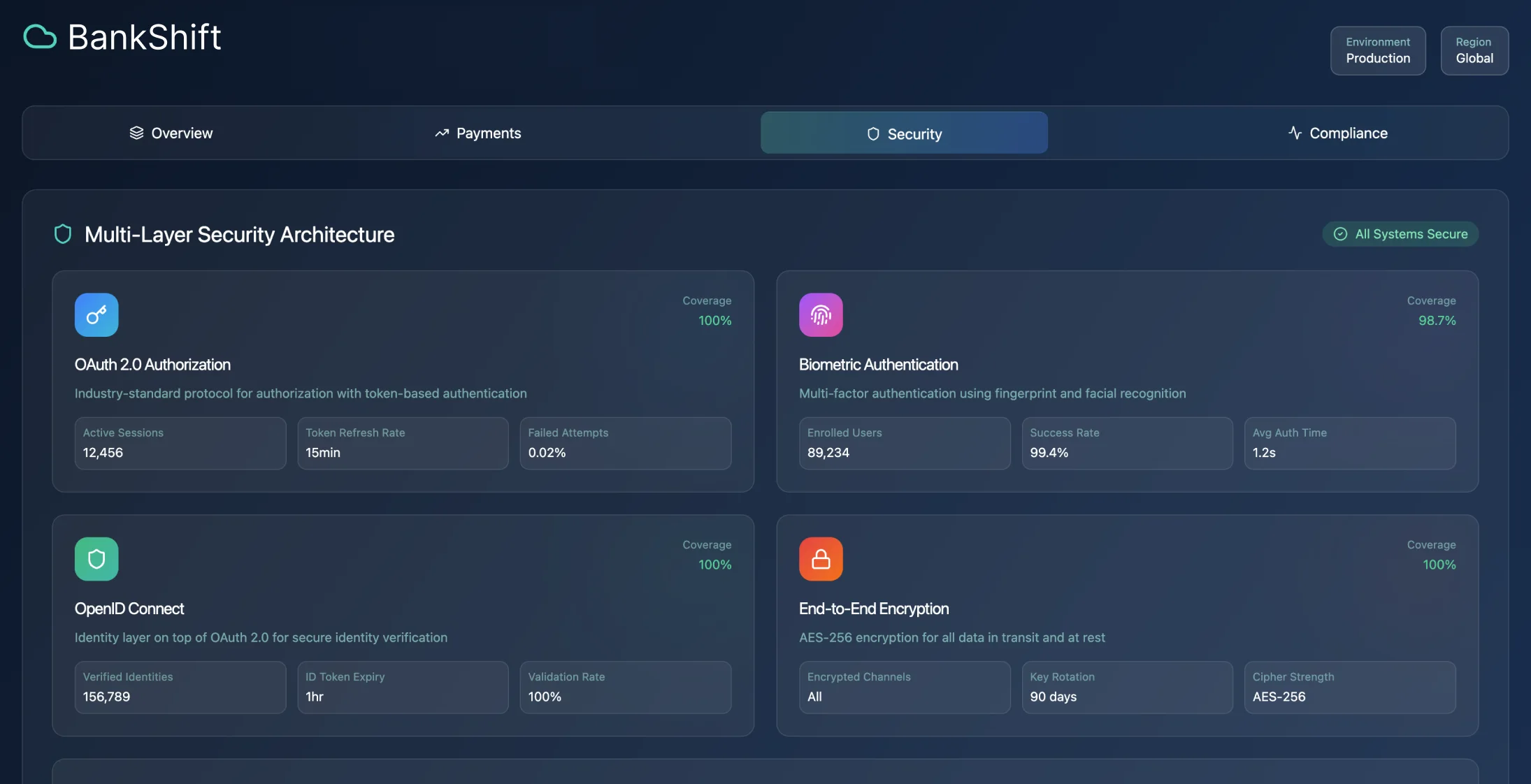

A estrutura focava-se num design baseado na nuvem que priorizava APIs e dividia as operações bancárias em microsserviços. Esse método permitia melhorias de funcionalidades, escalabilidade autossuficiente e maior facilidade no cumprimento das regulamentações, estabelecendo limites de serviço.

Processamento orientado por eventos

As estratégias de design orientadas para eventos garantiram o tratamento de transações e o controlo uniforme do estado em todos os elementos do sistema, com cada transação monetária a produzir sequências de eventos para trilhas de auditoria detalhadas e análise instantânea de dados.

Implementação de segurança

O sistema utilizou padrões de identidade e controlo de acesso, como OAuth 2 e OpenID Connect, juntamente com verificação em dispositivos móveis para aumentar a segurança ao nível da banca tradicional através de auditorias de segurança regulares e aumentar significativamente a satisfação do utilizador.

Soluções de pagamentos transfronteiriços

Os sistemas de pagamentos transfronteiriços utilizam uma combinação de métodos bancários para cumprir os regulamentos e redes blockchain para transações mais transparentes. As rotas de pagamento são escolhidas automaticamente com base em fatores como a localização do destino e os custos da transação, para garantir eficiência e rentabilidade.

Desenvolvimento e implementação

Implementação do DevSecOps

O projeto foi desenvolvido seguindo os princípios DevSecOps, incorporando testes de segurança em todas as etapas do processo de desenvolvimento de software. Os pipelines de implementação individuais para cada microsserviço permitiram lançamentos sem a necessidade de coordenação em todo o sistema.

Estratégia do ambiente de desenvolvimento

Usando modelos de infraestrutura como código, foram configurados ambientes de desenvolvimento que incluem dados de teste para cumprir as regulamentações de privacidade de forma eficaz. A implementação gradual de funcionalidades foi possível através de sinalizadores de funcionalidades, garantindo a estabilidade do sistema durante todo o processo.

Garantia de qualidade

- •Os testes automatizados de unidade e integração devem atingir o limite de cobertura de código de 85%

- •Testar contratos entre microsserviços ajudou a evitar problemas de integração

- •Os testes de desempenho validaram o desempenho do sistema sob cargas de transações superiores a 200% da capacidade prevista

- •Os cenários de testes de ponta a ponta abrangeram várias interações com clientes em todas as operações do sistema

Estratégia de migração

A transição dos clientes dos sistemas antigos seguiu um método parecido com o padrão de crescimento de uma figueira estranguladora. Mudando lentamente os tipos de transações para novos serviços, garantindo que a compatibilidade com o sistema antigo permanecesse intacta durante todo o processo.

Métricas de desempenho

Resultados de desempenho do sistema

| Métrica | Destino | Concluído | Status |

|---|---|---|---|

| Tempo de atividade do processamento de pagamentos | >99,95% | 99,98% | ✓ Excedido |

| Taxa de conclusão do KYC | >95% | 98% | ✓ Excedido |

| Volume de transações | 5.000 TPS | Mais de 8.000 TPS | ✓ Excedido |

| Tempo de resposta | <2 segundos | <1 segundo | ✓ Excedido |

Impacto nos negócios

- •Custo de aquisição de clientes reduzido em 54%

- •Trabalho de conformidade reduzido em 81% por meio de relatórios automatizados

- •O sistema processou mais de 847 milhões de transações no seu primeiro ano sem nenhuma violação de dados

- •A receita dos clientes aumentou 127% graças ao aumento do número de transações e das taxas de serviço

Desafios técnicos e soluções

Complexidade da arquitetura orientada a eventos

A natureza complexa da arquitetura orientada a eventos trouxe desafios que exigiram recursos para monitoramento e implementação de ferramentas de resolução de problemas. A utilização de técnicas de sourcing de eventos mostrou-se benéfica para garantir a conformidade com auditorias, embora exigisse abordagens de evolução de esquema para evitar alterações prejudiciais.

Requisitos de localização de dados

As regulamentações de localização de dados levaram a limitações na forma como várias regiões foram implementadas, afetando significativamente o planeamento estratégico. A colaboração estreita com as equipas de conformidade desde o início ajudou a evitar alterações na arquitetura mais tarde na fase de implementação do projeto.

Design Mobile-First

Criar APIs adaptadas aos padrões de utilização móvel, em vez de modificar as interfaces de desktop, levou a uma maior eficiência e melhores níveis de interação com o utilizador. As necessidades de funcionalidade offline influenciaram as abordagens de cache e sincronização, que melhoraram a robustez geral do sistema.

Requisitos para transações financeiras

As transações financeiras apresentam atributos de desempenho diferentes em comparação com as aplicações web e vêm com exigências precisas de consistência que afetam significativamente a escolha do banco de dados e as abordagens de cache. Os testes de carga usando padrões de transações financeiras através do desenvolvimento de contratos inteligentes têm sido cruciais para determinar os requisitos de capacidade.

Componentes de infraestrutura

Tecnologias principais

- •Orquestração de contentores: Kubernetes para dimensionamento automatizado e monitorização de integridade

- •Transmissão de eventos: plataforma de fila de mensagens para processamento de transações em tempo real

- •Camada de cache: armazenamento de dados na memória para gerir sessões e dados acessados com frequência

- •Pipeline CI/CD: Testes e implementação automatizados com verificação de segurança

- •Processamento de pagamentos: integração com vários sistemas de pagamento e encaminhamento inteligente

- •Gestão de documentos: armazenamento encriptado para documentos KYC e rastreamento de auditoria

- •Motor de análise: processamento de fluxo em tempo real para inteligência empresarial

Planeamento de recuperação de desastres

As instituições financeiras precisam de planos de recuperação de desastres que vão além das necessidades típicas das aplicações. As normas regulatórias para continuidade operacional podem exigir procedimentos manuais de contingência que afetam as escolhas de design do sistema.

Estratégia de base de dados

Ao lidar com dados financeiros, é fundamental planear estratégias de fragmentação de bases de dados para garantir que a consistência das transações entre as ligações de contas seja mantida adequadamente, especialmente em cenários em que a conformidade com ACID é necessária para tarefas financeiras que exigem cuidados específicos além do que os métodos típicos de escalonamento horizontal podem oferecer.

Resultados do projeto

- Aumento de 340% na aquisição de clientes

- Taxa de sucesso das transações de 99,97%

- O tempo de pagamento transfronteiriço foi reduzido de 3 dias para 30 segundos

- Redução de 78% nas taxas de transação

- Redução de 68% nos custos operacionais

- Aumento de 156% na interação com os clientes

- Redução de 43% na rotatividade de clientes

- Redução de 89% nas violações de conformidade

Principais métricas de desempenho

Aquisição de clientes

Aumento na taxa de aquisição

Transação bem-sucedida

Taxa de sucesso de pagamentos

Redução de custos

Poupança nos custos operacionais

Tempo de processamento

Tempo de pagamento transfronteiriço