Finans şirketleri, borçları tahsil etme yöntemleri konusunda zorluklar yaşıyordu. Bu durum, müşteri ilişkilerinin bozulmasına, düşük başarı oranlarına ve operasyonel giderlerin artmasına neden oluyordu. Geleneksel borç tahsilatını müşteri odaklı, yapay zeka destekli bir çözüme dönüştüren kapsamlı bir SaaS otomasyon sistemi uyguladık. Bu sistem, tahsilat oranlarında %67'lik bir artış sağlarken, müşteri memnuniyetini de önemli ölçüde artırdı.

Projeye Genel Bakış

Zorluk

Finans şirketleri, borçları tahsil etme yöntemleri konusunda zorluklar yaşadı ve bu da müşteri ilişkilerinin bozulmasına, düşük başarı oranlarına ve operasyonel giderlerin artmasına neden oldu.

Borç tahsilatını yönetmek finans alanında hayati önem taşır ancak birkaç kritik sorun nedeniyle zordur:

- •Eski yöntemlerden kaynaklanan müşteri bağlantısı sorunları

- •Olası yasal riskler ve uyum sorunları

- •Güncel olmayan stratejiler kullanıldığında kurtarma oranları yetersiz kalmaktadır.

- •Her müşterinin durumuna veya ödeme gücüne uyum sağlamayan manuel işlemler ve genel mesajlar

Geleneksel Sistem Sınırlamaları

Geleneksel borç tahsilat yöntemleri, sonuçları ve müşteri memnuniyetini olumsuz etkileyen birçok eksikliğe sahipti:

- •Tutarsız İşleme: Manuel işlemeler nedeniyle sistemler yavaş ve tutarsız çalışıyordu, bu da gecikmelere ve hatalara neden oluyordu

- •İdari Yük: Temsilciler genellikle zamanlarının çoğunu müşterilere doğrudan yardım etmek yerine evrak işlerine harcamaktaydı.

- •Kötü İletişim Stratejisi: İletişim stratejileri kişiselleştirme veya en uygun zamanlamayı dikkate almamış, bu da genellikle uygun olmayan zamanlarda veya müşterilerin kaçındığı kanallardan iletişim girişimlerine yol açmıştır.

- •Sınırlı Analitik: Analitik eksikliği, tahsilat çabalarının ödeme olasılığı veya müşterinin finansal durumuna göre uyarlanmaması anlamına geliyordu.

- •Entegrasyon Zorlukları: Temel bankacılık platformlarına sahip toplama sistemleri, hesap durumlarının gerçek zamanlı olarak güncellenmesini engelleyen veri silolarına neden oldu.

Düzenleyici Karmaşıklık

Adil Borç Tahsilat Uygulamaları Yasası (FDCPA) gibi yasalar, Tüketici Finansal Koruma Bürosu (CFPB) kılavuzları ve belirli eyalet düzenlemeleri, kurallara ve müşteri tercihlerine uygun iletişim yaklaşımları ve zamanlama ayarlamaları gerektirerek karmaşıklığı artırmaktadır.

Uyumluluğu yönetmek, iletişim çabalarını izlemeyi ve onay ve yasal uyumluluğu sağlamayı gerektirdiği için büyük bir engel teşkil ediyordu ve kuruluşları uyumsuzluk ihlalleri nedeniyle ceza riski altında tutuyordu.

Çözüm

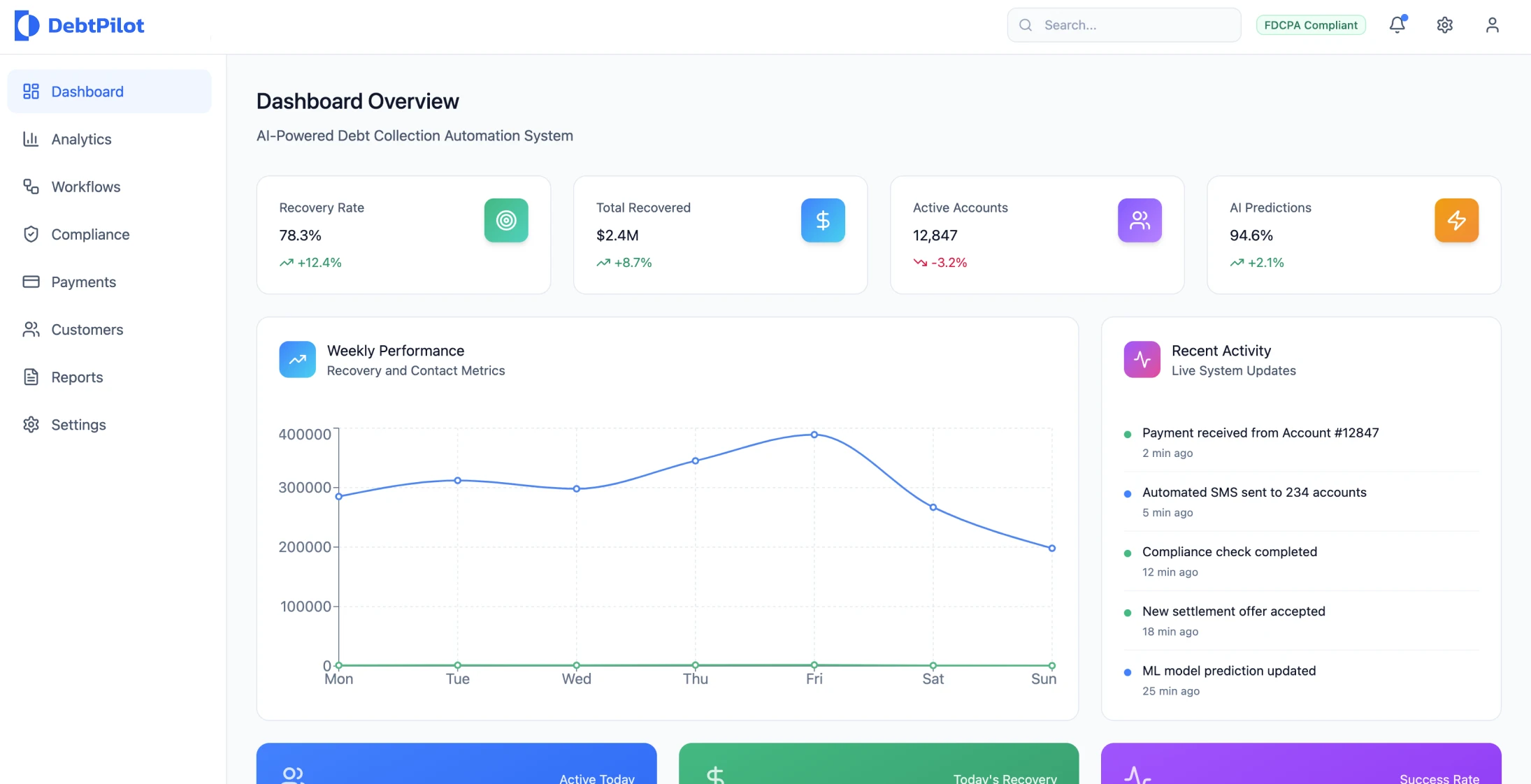

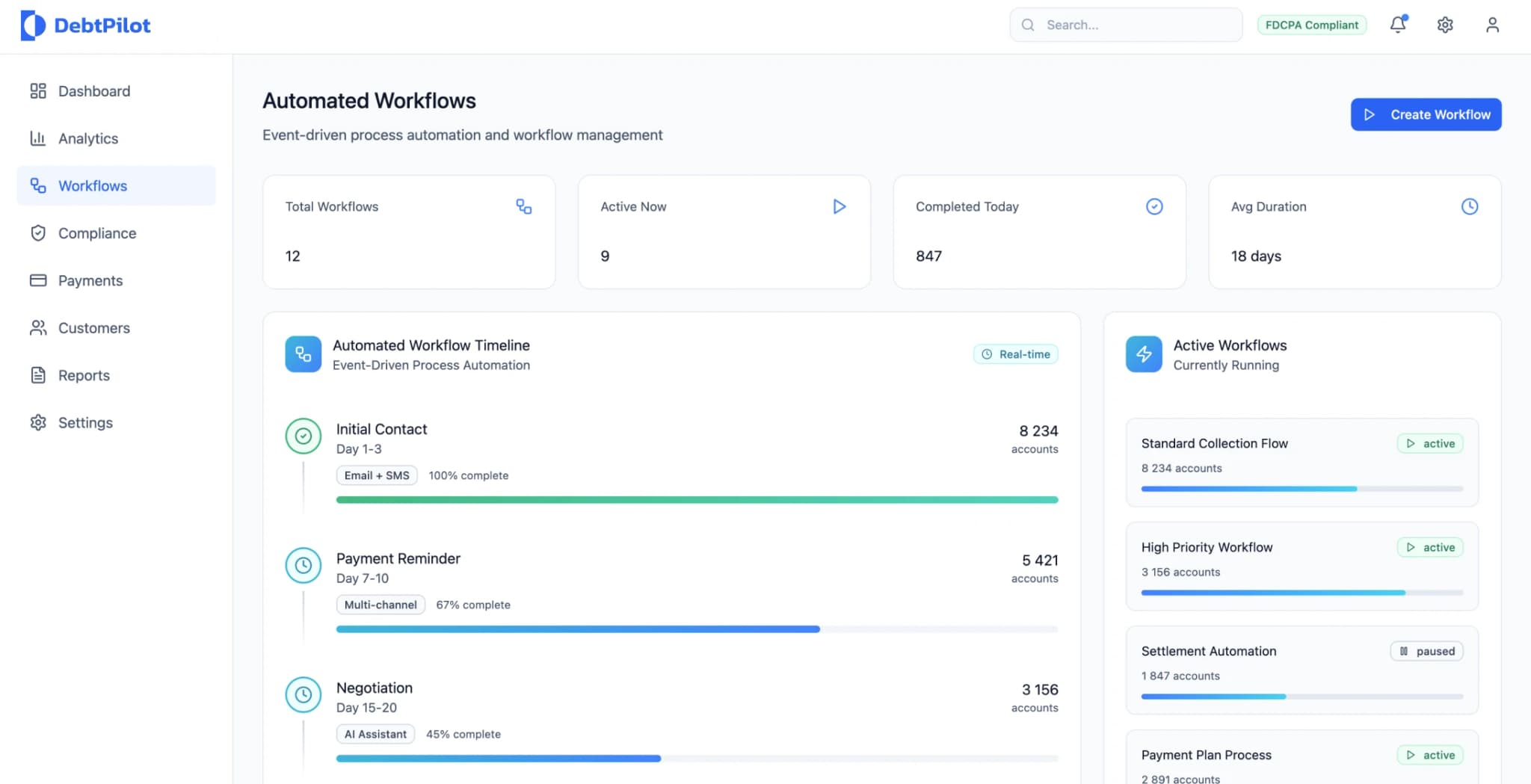

Ödeme planlamasını kanal iletişim ayarlarıyla birleştiren çok yönlü bir SaaS otomasyon sistemi uyguladım. Bu sistem ayrıca finansal sistemlerle analiz ve bağlantıları da içerir.

Temel Mimari

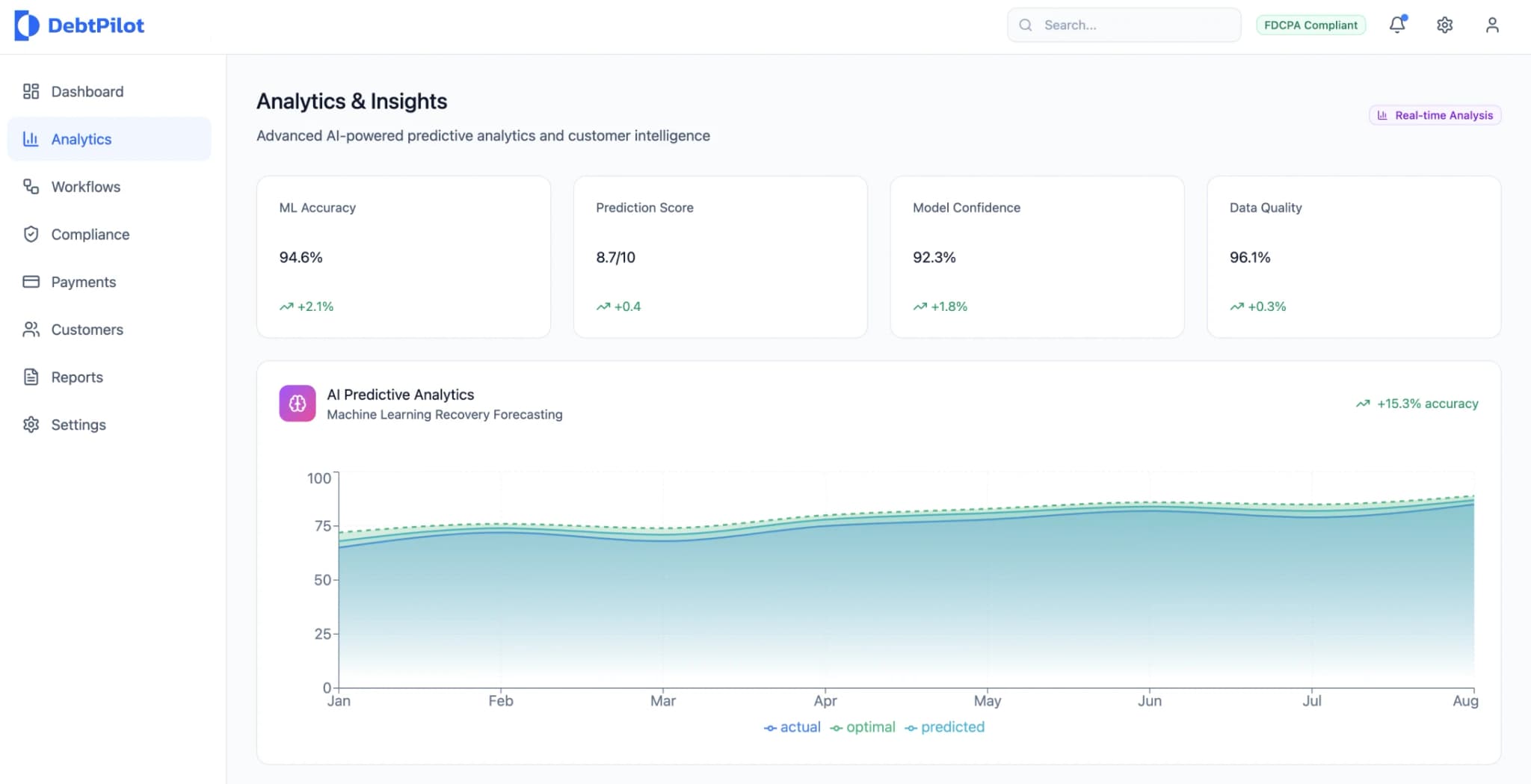

Platformun temel yapısı, veri işlemeyi ve finansal sistemlerle sorunsuz entegrasyonu destekleyen olay tetiklemeli mikro hizmetler üzerine odaklanırken, aynı zamanda aşağıdakileri kullanarak zorlayıcı toplama yöntemleri yerine müşteri odaklı otomasyona öncelik vermektedir:

- •Davranış analizi ve makine öğrenimi

- •Müşteri etkileşimlerinin zamanlaması iyileştirildi

- •Optimum kanal seçimi

- •Özel ödeme planları için gelişmiş otomasyon özellikleri

- •Toplama stratejilerini optimize etmek için tahmine dayalı analitik

Anahtar Sistem Bileşenleri

Güvenlik ve Uyumluluk

Tüm bilgi aktarımı, sertifika sabitleme ile birlikte TLS 1.3 şifreleme ile güvenli hale getirilmiştir. Müşteri veri depolama, AES-256 şifreleme kullanılarak şifrelenir ve güvenlik önlemlerini artırmak için rotasyon protokollerine uyar.

Sistem şunları uygular:

- •Rol tabanlı erişim kontrolleri

- •Çok faktörlü kimlik doğrulama

- •Tüm müşteri etkileşimlerinin ayrıntılı kayıtları

- •Denetim amaçlı sistem erişim faaliyetleri

Sistem Mimarisi Bileşenleri

| Bileşen | İşlev | Temel Özellikler |

|---|---|---|

| API Ağ Geçidi | Trafik Yönetimi | Hız sınırlama, kimlik doğrulama, istek yönlendirme ve dönüştürme |

| İş Akışı Düzenleme Motoru | Süreç Yönetimi | Mantık ve eskalasyon yolları ile durum makinesi odaklı toplama süreci yönetimi |

| İletişim Hizmeti | Çok Kanallı Dağıtım | Kanal mesajı iletimi, şablon yönetimi ve kişiselleştirilmiş iletim optimizasyonu |

| Ödeme İşleme Modülü | İşlem Yönetimi | PCI ödeme yönetimi, ağ geçitleri ve dolandırıcılık tespit önlemleriyle entegre |

| Veri Analizi Motoru | Gerçek Zamanlı İşleme | Makine öğrenimi modellerinin yürütülmesi ve puan belirlenmesi |

| Entegrasyon Merkezi | Sistem Bağlantısı | Veri dönüşümü ve bağlantı yönetimi için ETL boru hatları |

| Uyumluluk Denetleyicisi | Düzenleyici Denetim | Kural uygulama, denetim günlüğü ve onay prosedürleri |

Uygulama Süreci

Aşama 1: Altyapı Kurulumu

Proje, altyapının kurulması ve güvenlik önlemlerinin alınmasıyla başlayan aşamalar halinde gerçekleştirildi.

Aşama 2: Sistem Entegrasyonu

Sonraki aşamalarda, veri doğruluğunu ve gerçek zamanlı senkronizasyon yeteneklerini garanti etmek için API'lerin finansal sistemlerle entegrasyonunu test ettik.

Aşama 3: Test ve Doğrulama

- •Birim testleri, entegrasyon testleri ve API sözleşme doğrulamalarını kapsayan otomatik test paketleri

- •Uçtan uca iş akışı doğrulamaları

- •Eşzamanlı kullanıcı yükleri ile yüksek hacimli senaryoları taklit eden performans testleri

Aşama 4: Dağıtım

Yeni sisteme geçiş sırasında, güvenilirlik ölçütlerini izleyerek trafiği kademeli olarak taşıdık ve doğrulama kontrol noktaları içeren ETL prosedürlerini kullanarak geçmiş verilerin sorunsuz bir şekilde taşınmasını sağladık.

Sorunsuz Geçiş Başarısı

Güvenilirlik ölçütleri ile kademeli trafik geçişi, hizmet kalitesini koruyarak sorunsuz bir geçiş sağladı.

Sonuçlar ve Etki

Kurtarma Performansı

- •Kurtarma oranlarında %67 artış

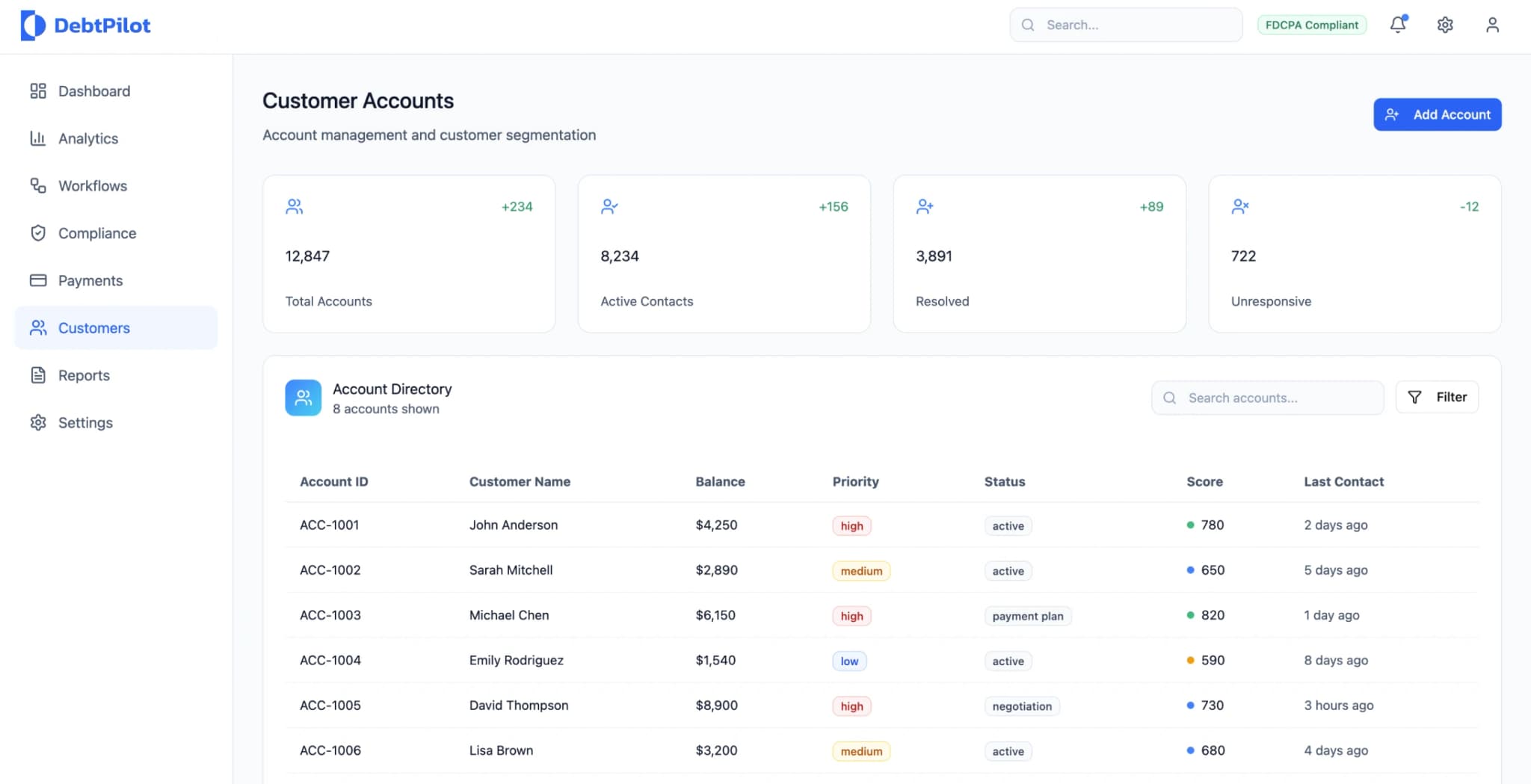

- •Müşteri segmentasyonu ve özelleştirilmiş etkileşim yöntemleri sayesinde borç tahsilatını %34'ten %57'ye başarıyla artırdı

Maliyet Azaltma

- •İş akışlarını otomatikleştirerek toplama operasyon giderlerinde %45 azalma

- •Önemli görevlerde manuel işleri ortadan kaldırdı ve temsilcilerin verimliliğini artırdı

Müşteri Memnuniyeti

- •Kullanışlı ödeme seçenekleri ve iletişim tercihleri sayesinde müşteri şikayetlerinde %89 azalma

- •Net Promoter Skorlarında önemli iyileşme

Operasyonel Verimlilik

- •Toplama döngüsü süresi 180 günden 78 güne indirildi.

- •%52 azalma

- •Koleksiyon ekipleri artık ajan başına %280 daha fazla hesabı yönetebilir

Sistem Performans Metrikleri

Anahtar Performans Göstergeleri

| Metrik | Önce | Sonra | İyileştirme |

|---|---|---|---|

| Kurtarma Oranı | %34 | %57 | %67 artış |

| Toplama Döngüsü | 180 gün | 78 gün | %57 azalma |

| Müşteri Şikayetleri | Temel | Azaltılmış | %89 azalma |

| Ödeme Planının Tamamlanması | %41 | %73 | %78 artış |

| Sistem Kullanılabilirliği | %99,0 | %99,9 | %0,9 iyileştirme |

Proje Sonuçları

- Kurtarma oranlarında %67 artış

- Müşteri şikayetlerinde %89 azalma

- Toplama operasyon giderlerinde %45 azalma

- Toplama döngüsü süresinde %57 azalma

- Yazım hatası oranlarında %52 azalma

Anahtar Performans Göstergeleri

Kurtarma Oranında Artış

Borç tahsilatında iyileştirme

Müşteri Şikayetlerinin Azaltılması

Müşteri şikayetlerinde azalma

Maliyet Azaltma

Koleksiyon işletme giderleri

Döngü Süresi İyileştirme

Toplama döngüsünde azalma

Önemli Öğrenimler ve En İyi Uygulamalar

Entegrasyon Karmaşıklığı

İlk zaman çizelgesi tahminleri, bankacılık sistemleriyle entegrasyonun zorluklarını tam olarak hesaba katmamıştı. Bu tür projeler için, aşağıdakiler için ek süre ayırmak akıllıca olacaktır:

- •API geliştirme

- •Veri eşleme

- •Entegrasyon test aşamaları

Veri Kalitesinin Önemi

Analitiklerin başarılı ve doğru tahminlerde bulunabilmesi için yüksek kaliteli verilere sahip olmak çok önemlidir. Kuruluşların, gelişmiş toplama stratejilerini uygulamaya koymadan önce veri kalitesi girişimlerine yatırım yapmaya öncelik vermesi önerilir.

Uyumluluk Otomasyonu

Manuel yönetim büyük ölçekte sürdürülemez hale geldikçe, uyumluluğun otomatikleştirilmesi çok önemli hale geldi. Otomatikleştirilmiş uygulama ve denetim izi oluşturmaya geçiş, blockchain danışmanlığı yaklaşımları aracılığıyla çeşitli yargı bölgelerinde faaliyet gösteren kuruluşlar için hayati önem kazanmıştır.

Değişiklik Yönetimi

Değişiklik yönetimi, benimseme için çok önemlidir. Tahsilat acentelerinin eğitimi ve iş akışı ayarlamaları, başlangıçta öngörülenden daha fazla odaklanma gerektirdi.

Başarının anahtarı, tam ölçekli platform uygulamasını aceleye getirmek yerine, kapsamlı eğitim girişimleri ve özelliklerin aşamalı olarak tanıtılmasıydı.

Teknik Mimari Ayrıntıları

Bulut Altyapısı

Sistem, aşağıdakilerle donatılmış birden fazla kullanılabilirlik bölgesinde uygulanan bulut tabanlı mikro hizmetler yapısı kullanıyordu:

- •Otomatik yük devretme özellikleri

- •İşleme gereksinimlerini karşılamak için yatay ölçeklenebilirlik

- •Konteyner düzenlemesi için Kubernetes kullanarak otomatik ölçeklendirme

Veri İşleme

- •Entegrasyon taleplerini karşılamak için gerçek zamanlı ve toplu işleme yöntemleri

- •Analitik ve performans metriklerini depolamak için Zaman Serisi Veritabanı

- •Ödeme eğilimi puanlaması ve iletişim zamanlaması tahmini için makine öğrenimi modelleri

Ödeme İşlemleri

- •PCI uyumlu ödeme yönetimi

- •Birden fazla ödeme ağ geçidi sağlayıcısıyla entegrasyon

- •Dolandırıcılık tespiti ve gerçek zamanlı doğrulama sistemleri

Sonuç

Platformun yenilenmesi, verimlilik ve finansal sonuçlarda önemli iyileştirmeler sağlarken, müşteri memnuniyeti ölçütlerini de artırdı. Müşteri ihtiyaçlarına odaklanmak, zorlayıcı borç tahsilat stratejileri yerine saygılı iletişim yöntemlerinin başarısında görüldüğü gibi, olumlu iş sonuçları getiriyor ve ödeme uyumluluğunun artmasına ve müşteri ilişkilerinin güçlenmesine yol açıyor.

Bu kapsamlı dönüşüm, doğru teknoloji ve yaklaşımla desteklendiğinde modern borç tahsilatının hem son derece etkili hem de müşteri odaklı olabileceğini göstermektedir.

Günümüzün finans sektörü, ödeme durumlarını yönetmek için gelişmiş otomasyon özelliklerine ihtiyaç duyarken, aynı zamanda bölgeler arası düzenlemelere uyumu sağlamak ve saygı ve özenle kişiselleştirilmiş müşteri etkileşimlerini sürdürmek zorundadır.