Geleneksel bankacılık sistemleri, dijital hizmetleri önceliklendiren müşterilerin taleplerine ayak uyduramamıştır. Bu durum, kurumsal blok zinciri çözümleri gerektiren işlemlerde ve uluslararası para transferlerinde zorluklara yol açmıştır.

Projeye Genel Bakış

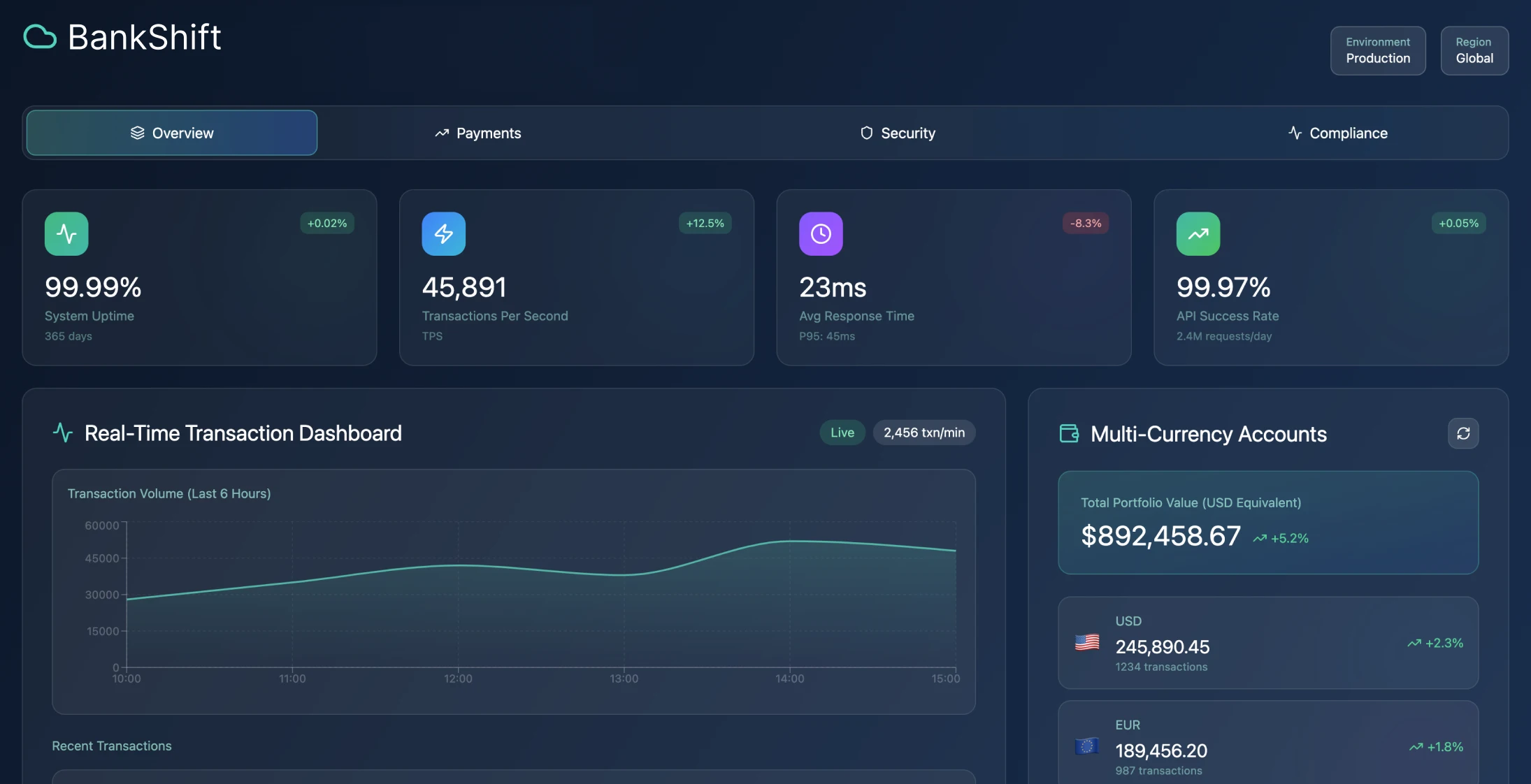

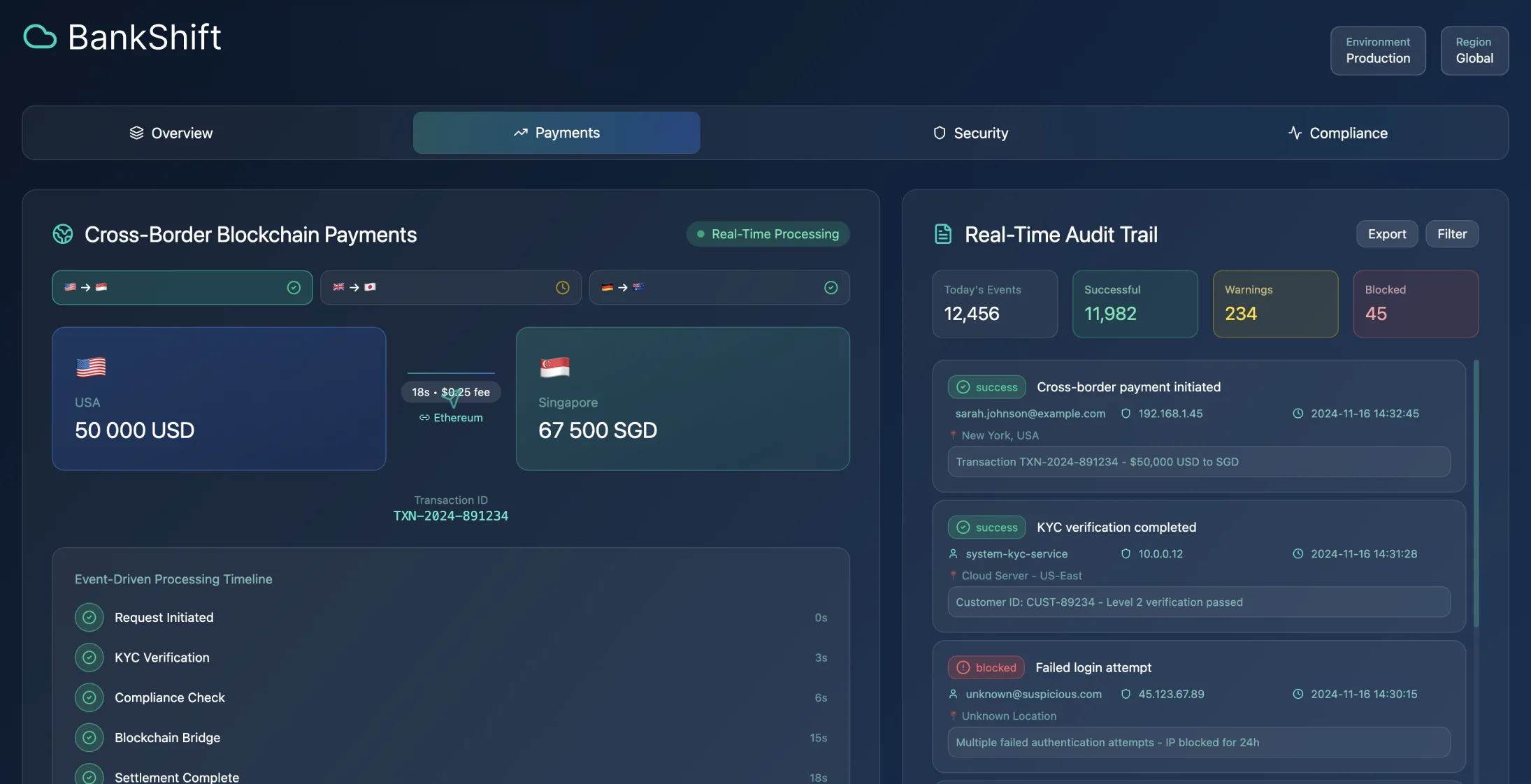

Sınır ödemelerinin gerçekleştirilmesi için gereken süre 3-4 günden yarım dakikadan daha kısa bir süreye indirildi ve %99,97 gibi etkileyici bir işlem başarı oranı elde edildi.

Eski Sistemlerin Zorlukları

Finans sektörü, dijital öncelikli etkileşimlere yönelik tüketici tercihlerindeki değişikliklere tanık olmuştur. Bankacılık sektöründeki eski çekirdek sistemler, günümüz müşterilerinin hızlı değişen taleplerini ve beklentilerini karşılamakta zorlanmaktadır.

Sınır Ötesi Ödeme Sorunları

Sınır ötesi ödemelerin yönetimi, bankacılık ortaklıklarının karmaşıklığı ve düzenleyici yükümlülükler nedeniyle zorluklar yaratmaktadır ve bu da genellikle gecikmelere ve kullanıcılar için belirsiz ücret yapılarına yol açmaktadır. Ayrıca, bireylerin finansal durumlarını anlamalarını zorlaştıran mevcut araçların doğası, kişisel finansların verimli bir şekilde yönetilmesini engellemektedir.

Düzenleyici Çerçeve Değişiklikleri

Avrupa'daki PSD ve dünya çapındaki Açık Bankacılık girişimleri gibi çerçeveler, oyuncuların sıkı düzenleme standartlarını korurken finansal hizmetler sunmalarına olanak sağlamıştır. Ancak, ölçeklenebilir bir temel oluşturmak, veri kontrol önlemleri, denetim izleri ve risk azaltma stratejileri konusunda dikkatli seçimler yapılmasını gerektirir.

Geleneksel Bankacılığın Sınırlamaları

Geleneksel bankacılık sistemleri, müşteri memnuniyetini ve operasyonel etkinliği büyük ölçüde etkileyen eksikliklere sahipti:

- •On yıllardır ana bilgisayar sistemlerinde sıkça kullanılan temel bankacılık platformları, teknik borç ve entegrasyon engellerine katkıda bulunmuştur.

- •Bu platformlar işlemleri toplu olarak işlediğinden, fonların kullanılabilirliği gecikti ve müşteriler için gerçek zamanlı görünürlük sınırlı kaldı.

- •Sınır ötesi ödeme sistemi, işlemlerde gecikmelere neden olan aracı kuruluşları içeren muhabir bankacılık ağlarını kullanıyordu.

- •Doğrulama ve uyum prosedürleri, çoğunlukla manuel olarak yürütülür ve belgelerin sunulmasını ve kişiler tarafından değerlendirilmesini gerektirir.

- •Kişisel finans araçları ya mevcut değildi ya da işlem ayrıntılarıyla iyi bağlantı kurmayan uygulamalardan geliyordu.

- •Mobil uygulamalar, mobil kullanım için tasarlanmak yerine, masaüstü arayüzlerine uyacak şekilde sık sık uyarlanıyordu.

Bankacılık Deneyiminizi Dönüştürün

Modern dijital bankacılık çözümlerinin finansal işlemlerinizi nasıl devrim niteliğinde değiştirebileceğini keşfedin.

Uygulama Sonuçları

Müşteri Deneyimi İyileştirmeleri

Otomatik KYC iş akışları ve anlık dijital kimlik doğrulama kullanarak hesap açma sürecini 2-4 haftadan 10 dakikadan az bir süreye indirerek Müşteri Kazanım Hızını Artırdı. Bu, müşteri kazanımında %340 artış sağladı.

Operasyonel İyileştirmeler

- •Doğrudan blockchain ödeme kanalları kurarak sınır ödemelerindeki gecikmeleri azaltın

- •Transfer süresi 3 günden 30 saniyeye kısaltıldı

- •Ücretler %78 oranında düşürüldü

- •Bulut mimarisinin ve otomatikleştirilmiş uyumluluk prosedürlerinin benimsenmesi, operasyonel maliyetlerde %68'lik bir azalmaya yol açtı.

- •Canlı harcama analizi ile entegre kişisel finans araçları, müşteri etkileşimini %156 artırdı

- •Müşteri devri %43 azaldı

- •Kara Para Aklanmasının Önlenmesi (AML) için otomatik tarama, uyum ihlallerinde %89 azalma sağladı

Teknik Mimari

Bulut Tabanlı Mikro Hizmetler Tasarımı

Yapı, API'leri önceliklendiren ve bankacılık işlemlerini mikro hizmetlere ayıran bulut tabanlı bir tasarıma odaklanmıştır. Bu yöntem, hizmet sınırları belirleyerek özellik iyileştirmelerine, kendi kendine yeten ölçeklenebilirliğe ve düzenlemelere daha kolay uyum sağlanmasına olanak tanımıştır.

Olay Odaklı İşleme

Olay odaklı tasarım stratejileri, sistem öğeleri genelinde işlemlerin işlenmesini ve tek tip durum kontrolünü garanti eder; her parasal işlem, ayrıntılı denetim izleri ve anlık veri analizi için olay dizileri üretir.

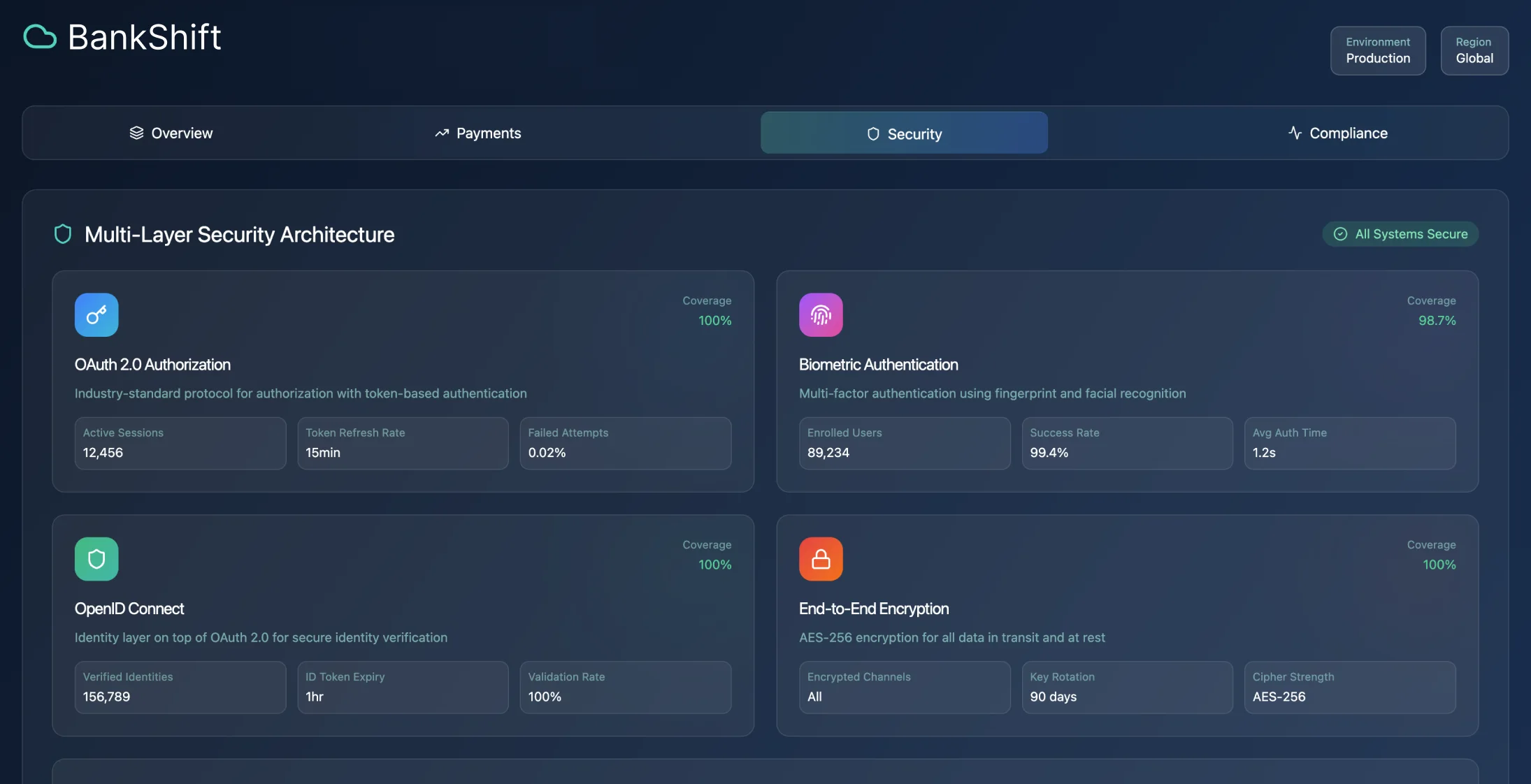

Güvenlik Uygulaması

Sistem, OAuth 2 ve OpenID Connect gibi kimlik ve erişim kontrol standartlarını, mobil cihazlarda doğrulama ile birlikte kullanarak, düzenli güvenlik denetimleri yoluyla güvenliği geleneksel bankacılık düzeyine yükseltmiş ve kullanıcı memnuniyetini önemli ölçüde artırmıştır.

Sınır Ötesi Ödeme Çözümleri

Sınır ötesi ödeme sistemleri, düzenlemelere uymak için çeşitli bankacılık yöntemlerini ve daha şeffaf işlemler için blok zinciri ağlarını kullanır. Ödeme yolları, verimlilik ve maliyet etkinliğini sağlamak için hedef konum ve işlem maliyetleri gibi faktörlere göre otomatik olarak seçilir.

Geliştirme ve Dağıtım

DevSecOps Uygulaması

Proje, DevSecOps ilkeleri izlenerek geliştirildi ve yazılım geliştirme sürecinin her aşamasında güvenlik testleri yapıldı. Her bir mikro hizmet için ayrı dağıtım boru hatları, sistem genelinde koordinasyona gerek kalmadan sürümlerin yayınlanmasını sağladı.

Geliştirme Ortamı Stratejisi

Altyapıyı kod şablonları olarak kullanarak, gizlilik düzenlemelerine etkili bir şekilde uymak için test verilerini içeren geliştirme ortamları kuruldu. Özellik bayrakları sayesinde özelliklerin kademeli olarak devreye alınması mümkün hale geldi ve bu sayede süreç boyunca sistem istikrarı sağlandı.

Kalite Güvencesi

- •Otomatik birim ve entegrasyon testleri, %85 kod kapsama eşiğini karşılamalıdır.

- •Mikro hizmetler arasındaki sözleşmeleri test etmek, entegrasyon sorunlarının önlenmesine yardımcı oldu

- •Performans testleri, beklenen kapasitenin %200 üzerinde işlem yükü altında sistem performansını doğruladı

- •Uçtan uca test senaryoları, sistem işlemleri boyunca çeşitli müşteri etkileşimlerini kapsıyordu.

Geçiş Stratejisi

Müşterilerin eski sistemlerden geçişi, boğucu incir bitkisinin büyüme modeline benzer bir yöntem izledi. İşlem türleri yavaş yavaş yeni hizmetlere kaydırılırken, eski sistemle uyumluluk süreç boyunca korunmaya devam etti.

Performans Metrikleri

Sistem Performansı Sonuçları

| Metrik | Hedef | Başarılı | Durum |

|---|---|---|---|

| Ödeme İşleme Çalışma Süresi | >%99,95 | %99,98 | ✓ Aşıldı |

| KYC Tamamlanma Oranı | >%95 | %98 | ✓ Aşıldı |

| İşlem Hacmi | 5.000 TPS | 8.000+ TPS | ✓ Aşıldı |

| Yanıt Süresi | <2 saniye | <1 saniye | ✓ Aşıldı |

İşletme Etkisi

- •Müşteri edinme maliyeti %54 oranında azaldı

- •Otomatik raporlama sayesinde uyumluluk çalışmaları %81 oranında azaldı

- •Sistem, ilk yılında 847 milyondan fazla işlemi herhangi bir veri ihlali olmadan gerçekleştirdi.

- •Artan işlem sayısı ve hizmet ücretleri sayesinde müşteri geliri %127 arttı.

Teknik Zorluklar ve Çözümler

Olay Odaklı Mimari Karmaşıklığı

Olay odaklı mimarinin karmaşık yapısı, izleme ve sorun giderme araçlarının uygulanması için kaynak gerektiren zorluklar ortaya çıkardı. Olay kaynaklama tekniklerinin kullanılması, değişikliklerin bozulmasını önlemek için şema geliştirme yaklaşımları gerektirmesine rağmen, denetim uyumluluğunun sağlanması açısından faydalı oldu.

Veri Yerelleştirme Gereksinimleri

Veri yerelleştirme düzenlemeleri, birden fazla bölgenin nasıl dağıtılacağı konusunda sınırlamalara yol açarak stratejik planlamayı önemli ölçüde etkiledi. Başlangıçtan itibaren uyum ekipleriyle yakın işbirliği içinde çalışmak, proje uygulama aşamasının ilerleyen safhalarında mimaride değişiklik yapılmasını önlemeye yardımcı oldu.

Mobil Öncelikli Tasarım

Masaüstü arayüzlerini değiştirmek yerine mobil kullanım modellerine uygun API'ler oluşturmak, verimlilik ve kullanıcı etkileşimi düzeylerinde iyileşme sağladı. Çevrimdışı işlevsellik ihtiyaçları, sistemin genel sağlamlığını artıran önbellekleme ve senkronizasyon yaklaşımlarını etkiledi.

Finansal İşlem Gereklilikleri

Finansal işlemler, web uygulamalarına kıyasla farklı performans özellikleri sergiler ve veritabanı seçimi ve önbellekleme yaklaşımlarını önemli ölçüde etkileyen kesin tutarlılık talepleriyle birlikte gelir. Akıllı sözleşme geliştirme yoluyla finansal işlem modellerini kullanarak yapılan yük testi, kapasite gereksinimlerini belirlemek için çok önemli olmuştur.

Altyapı Bileşenleri

Temel Teknolojiler

- •Konteyner Orkestrasyonu: Otomatik ölçeklendirme ve sağlık izleme için Kubernetes

- •Etkinlik Akışı: Gerçek zamanlı işlem işleme için mesaj kuyruğu platformu

- •Önbellek Katmanı: Oturumları ve sık erişilen verileri yönetmek için bellek içi veri deposu

- •CI/CD Pipeline: Güvenlik taraması ile otomatik test ve dağıtım

- •Ödeme İşleme: Birden fazla ödeme sistemi ve akıllı yönlendirme ile entegrasyon

- •Belge Yönetimi: KYC belgeleri ve denetim takibi için şifreli depolama

- •Analitik Motoru: İş zekası için gerçek zamanlı akış işleme

Felaket Kurtarma Planlaması

Finans kurumları, tipik uygulama ihtiyaçlarının ötesine geçen felaket kurtarma planlarına ihtiyaç duyar. Operasyonel süreklilik için yasal standartlar, sistem tasarım seçimlerini etkileyen manuel yedekleme prosedürlerini gerektirebilir.

Veritabanı Stratejisi

Finansal verilerle çalışırken, hesap bağlantıları arasında işlem tutarlılığının doğru bir şekilde korunmasını sağlamak için veritabanı parçalama stratejileri planlamak çok önemlidir. Bu, özellikle tipik yatay ölçeklendirme yöntemlerinin sunabileceğinin ötesinde özel dikkat gerektiren finansal görevler için ACID uyumluluğunun gerekli olduğu senaryolarda önemlidir.

Proje Sonuçları

- Müşteri kazanımında %340 artış

- %99,97 işlem başarı oranı

- Sınır ötesi ödeme süresi 3 günden 30 saniyeye indirildi

- İşlem ücretlerinde %78 azalma

- Operasyonel maliyetlerde %68 azalma

- Müşteri etkileşiminde %156 artış

- Müşteri devri %43 azaldı

- Uyumluluk ihlallerinde %89 azalma

Anahtar Performans Göstergeleri

Müşteri Kazanımı

Satın alma oranında artış

İşlem Başarılı

Ödeme başarı oranı

Maliyet Azaltma

Operasyonel maliyet tasarrufu

İşlem Süresi

Sınır ötesi ödeme süresi