Existe una tendencia a hacer que la gestión patrimonial sea accesible para las personas mediante el uso de sistemas de asesoramiento. Los servicios de asesoramiento financiero tradicionales han supuesto históricamente un obstáculo para los inversores debido a sus comisiones y a los importes mínimos exigidos para abrir una cuenta. Además, estos servicios suelen carecer de opciones para muchos clientes.

Descripción general del proyecto

Barreras tradicionales en la planificación financiera

El sector de la planificación financiera ha funcionado tradicionalmente basándose en conexiones e interacciones personales que han dejado fuera a los inversores debido a sus limitaciones financieras. Las empresas de asesoramiento convencionales solicitan inversiones e imponen comisiones anuales del 1 al 2 %, lo que hace que el asesoramiento de expertos sea inalcanzable para aquellos con activos limitados. Las normas reguladoras introducen capas de complejidad en relación con obligaciones como los deberes fiduciarios y la necesidad de divulgaciones transparentes y documentación de cumplimiento.

Los inversores minoristas buscan ahora herramientas autogestionadas que ofrezcan información similar a la que utilizan las instituciones para tomar decisiones en un panorama de mercados en constante cambio, lleno de diversos riesgos debido a la volatilidad de las condiciones y a la complejidad de las opciones financieras, junto con los sesgos humanos que influyen en las decisiones de inversión de los novatos en el campo de las finanzas.

La tarea que nos ocupa es desarrollar herramientas analíticas avanzadas que cumplan con la normativa y se ganen la confianza de los usuarios a gran escala sin esfuerzo.

Obstáculos a los que se enfrentan los inversores minoristas

Obstáculos a los que se enfrentan los inversores minoristas Los inversores minoristas se enfrentan a obstáculos a la hora de buscar asesoramiento financiero de calidad.

- •Los asesores financieros tradicionales imponían comisiones del 1 al 2 %, además de requisitos de cuenta que superaban los 100 000 dólares.

- •Estas barreras excluían a alrededor del 80 % de los clientes potenciales de sus servicios.

- •Las barreras de coste incentivaban dar prioridad a las cuentas de alto valor frente a una accesibilidad más amplia. Los asesores humanos se enfrentaban a limitaciones en la gestión de las carteras de los clientes debido a restricciones de escalabilidad, lo que provocaba cuellos de botella en la personalización y la capacidad de respuesta a las necesidades de los clientes. Se requería un gran esfuerzo manual para las tareas de análisis de mercado y reequilibrio de carteras. Los inversores institucionales tienen acceso a herramientas de investigación y análisis en tiempo real a las que los inversores particulares no suelen tener acceso. Su proceso de toma de decisiones suele basarse en datos de mercado retrasados y métodos de análisis simplificados.

Los inversores particulares solían tomar decisiones basadas en las emociones más que en la lógica cuando se trataba de sus inversiones. Tendían a operar sin diversificar suficientemente sus carteras ni sincronizar eficazmente sus movimientos. Esta falta de orientación solía dar lugar a malos resultados de inversión debido a los sesgos cognitivos que afectaban a sus decisiones. La complejidad de las regulaciones, como el cumplimiento de las normas de asesoramiento en materia de inversiones y la responsabilidad fiduciaria, llevó a las empresas a aumentar las comisiones de los clientes para cubrir los costes y las normas de divulgación.

Mejora de la accesibilidad

La eliminación de los requisitos previos para invertir y una reducción del 67 % en los gastos han ampliado el acceso al mercado a sectores demográficos que antes se pasaban por alto, al tiempo que se mantiene la excelencia en el servicio.

Mejoras clave

- •El análisis automatizado de carteras y la generación de recomendaciones han permitido dar cabida a más de 50 000 usuarios simultáneamente sin necesidad de contratar personal adicional

- •La integración en tiempo real de los datos del mercado y el análisis predictivo ha reducido significativamente el tiempo de decisión de inversión de días a minutos, lo que ha dado lugar a una mejora del 23 % en la rentabilidad ajustada al riesgo.

- •La automatización del cumplimiento normativo ha reducido eficazmente los costes de cumplimiento en un 45 % gracias a la integración de normas y registros de auditoría que garantizan el cumplimiento de las normas fiduciarias

Transforme su estrategia de inversión hoy mismo

Disfrute de herramientas de nivel institucional con orientación personalizada a una fracción del coste tradicional.

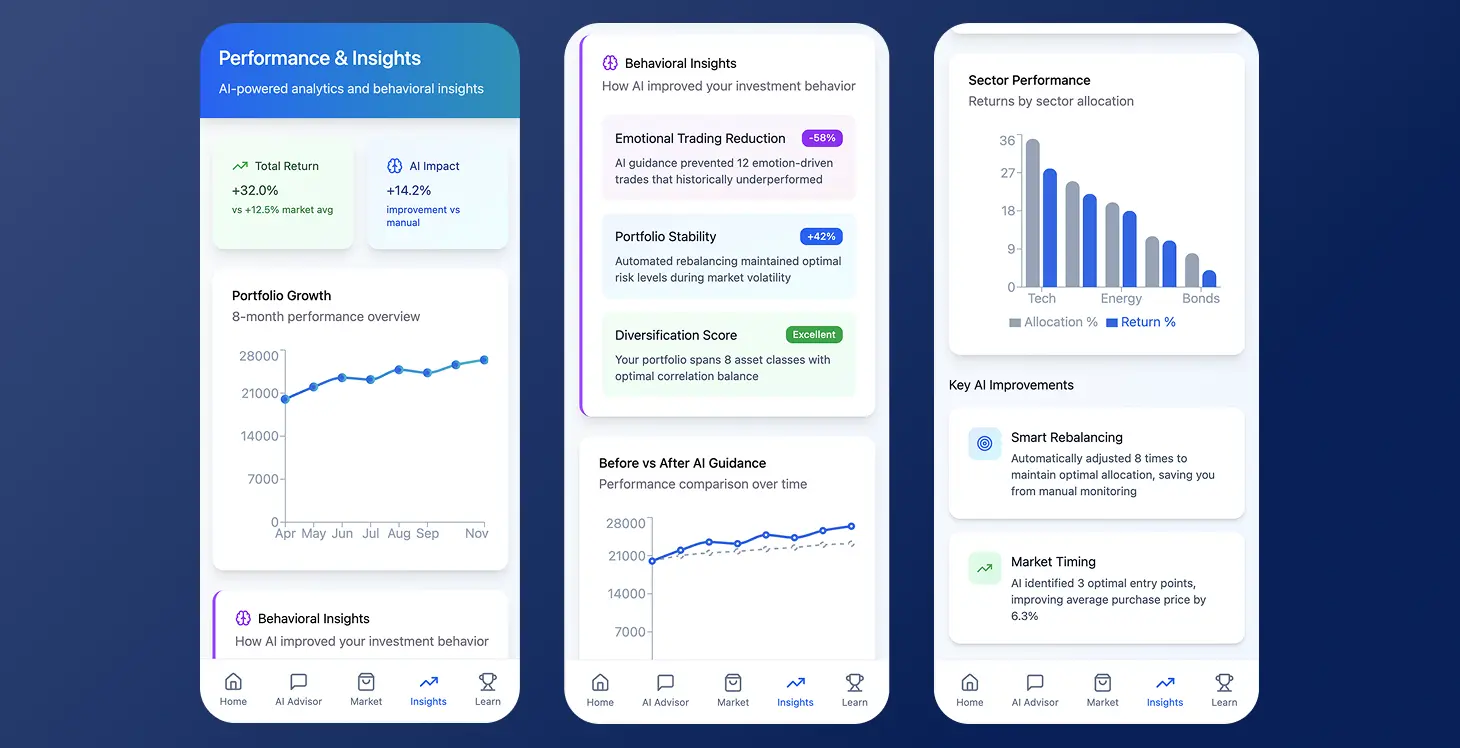

La implementación de estrategias de mitigación de riesgos que incorporan principios de las finanzas conductuales y técnicas de reequilibrio automatizado dio como resultado una notable reducción del 58 % en los casos de operaciones emocionales entre la comunidad de usuarios. La democratización del mercado ha proporcionado herramientas avanzadas a los inversores particulares. Esto nivela el campo de juego al otorgar acceso a ventajas que antes estaban limitadas a los clientes de alto valor.

Arquitectura de la plataforma

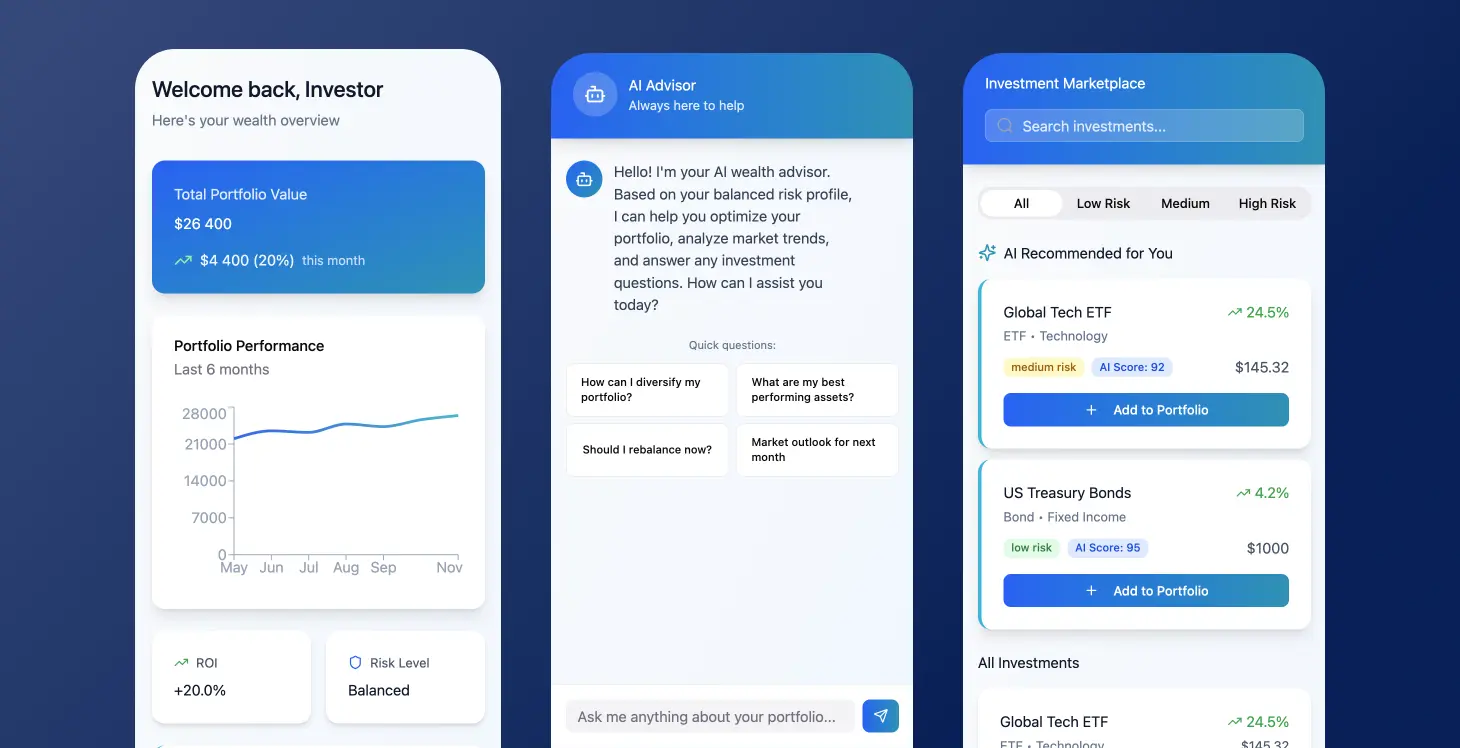

La estructura de las plataformas se centró en tres funciones principales:

- •Recopilación y gestión de datos

- •Motores de análisis alimentados por aprendizaje automático

- •Sistemas conformes para ofrecer recomendaciones Se hizo hincapié en la capacidad de respuesta, el cumplimiento de la normativa y las opciones de personalización flexibles.

Integración de datos

Consolidamos fuentes de datos financieros, como actualizaciones del mercado e indicadores económicos, con los detalles de la cartera de los usuarios para crear un sistema analítico integral que permite responder en tiempo real a los cambios del mercado y analizar las tendencias con fines de modelización predictiva.

Implementación del aprendizaje automático Los modelos de aprendizaje automático combinados fusionaron medidas cuantitativas con análisis de comportamiento y evaluación del sentimiento del mercado, junto con algoritmos de evaluación de riesgos para la implementación de análisis basados en inteligencia artificial. Los modelos absorbieron de forma iterativa la información obtenida de la interacción de los usuarios y los resultados del mercado para mejorar la precisión de las recomendaciones.

Diseño centrado en el cumplimiento normativo La esencia de la implementación de una estrategia de diseño centrada en el cumplimiento normativo consiste en incorporar las normas reguladoras en la estructura del sistema, en lugar de tratar el cumplimiento como una capa adicional.

Las pistas de auditoría automatizadas, junto con la aplicación de normas y mecanismos eficientes de gestión de la divulgación, garantizan el cumplimiento constante de las regulaciones sin necesidad de intervención manual.

Personalización a gran escala Creación de experiencias personalizadas a gran escala mediante la creación de perfiles de usuario que incluían:

- •Preferencias de riesgo

- •Objetivos de inversión

- •Plazos

- •Tendencias de comportamiento Este enfoque ofrece sugerencias personalizadas de manera eficiente a diversos grupos de usuarios.

Estrategia de desarrollo e implementación

Enfoque de desarrollo ágil Seguimos un enfoque ágil de desarrollo con sprints semanales que hacían hincapié en las actualizaciones graduales de las funciones y la integración perfecta de los comentarios de los usuarios en el proceso. Los equipos multidisciplinares estaban formados por analistas financieros, ingenieros de software, especialistas en cumplimiento normativo y diseñadores de UX para garantizar un enfoque integral del desarrollo de soluciones.

Proceso de implementación de cuatro niveles

Estructura del entorno de implementación

| Entorno | Propósito | Nivel de seguridad | Tipo de datos |

|---|---|---|---|

| Desarrollo | Creación de funciones | Estándar | Datos sintéticos |

| Pruebas | Control de calidad | Mejorado | Datos anonimizados |

| Preparación | Preproducción | Nivel de producción | Patrones de producción |

| Producción | Sistema en vivo | Máximo | Datos reales de usuarios |

Se implementaron puertas automáticas para promover el código con el fin de garantizar los controles de calidad y cumplimiento antes de su implementación en producción.

Pruebas y validación Se implementó un proceso de pruebas automatizadas integral que incluye:

- •Pruebas unitarias para componentes individuales.

- •Pruebas de integración para interacciones API.

- •Validación de cumplimiento en varios puntos de control. Este enfoque evita infracciones en los sistemas de producción a través del canal CI/CD.

Infraestructura MLOps Se ha desarrollado una infraestructura robusta para operaciones de aprendizaje automático que facilita:

- •Control de versiones y rendimiento de modelos

- •Técnicas de pruebas A/B

- •Backtesting histórico frente a condiciones de mercado establecidas Esto evita el sobreajuste a marcos temporales o escenarios de mercado concretos.

Seguridad y gestión de riesgos

Se ha implementado una estrategia de seguridad integral que incluye:

- •Cifrado de datos en reposo y en tránsito.

- •Segmentación de la red y controles de acceso estrictos.

- •Implementación de principios de confianza cero.

- •Pruebas de penetración y evaluaciones de vulnerabilidad periódicas. Esto garantiza la resiliencia frente a las amenazas cambiantes en el panorama de la seguridad.

Migración y adopción por parte de los usuarios

Iniciamos nuestro plan de migración lanzando funciones a grupos de usuarios beta que reflejan diversos datos demográficos y tamaños de cartera. Esto permitió supervisar el rendimiento y recopilar comentarios antes de la implementación completa. Se mantuvo la integración del sistema heredado para ayudar a los usuarios en su transición desde las configuraciones tradicionales.

Resultados e impacto

El cambio de plataforma supuso importantes mejoras en la eficacia, la satisfacción de los clientes y las medidas de crecimiento empresarial.

Métricas de rendimiento

- •La participación de los usuarios superó las estimaciones con altas tasas de retención.

- •El rendimiento de la cartera mostró una clara mejora en comparación con los enfoques tradicionales.

- •Las estadísticas operativas confirmaron la capacidad de la plataforma para expandirse de manera eficiente y cumplir con las normas reglamentarias

La reducción de los costes amplió el alcance del mercado, al tiempo que se mantuvieron los niveles de excelencia en el servicio que antes eran exclusivos de los clientes con un alto poder adquisitivo.

Rendimiento del sistema

- •La respuesta a incidentes de seguridad fue de 1 hora y 23 minutos de media, cumpliendo con los estándares requeridos.

- •La frecuencia de reentrenamiento del modelo se optimizó a 3 veces al día.

- •El sistema gestionó un aumento significativo de usuarios sin necesidad de ampliar la infraestructura.

- •Se gestionaron picos de carga de usuarios simultáneos de 15 000 sin disminución del rendimiento

Aprendizajes clave y mejores prácticas

Integración del cumplimiento Durante la fase de implementación, no se registraron casos de incumplimiento normativo ni citaciones reglamentarias. Las funciones de auditoría automatizada redujeron la carga de trabajo del equipo de cumplimiento en un 45 %, al tiempo que mejoraron la calidad y la exhaustividad de la documentación.

Confianza de los usuarios y transparencia Los usuarios valoran comprender las razones que hay detrás de las recomendaciones de la IA, ya que esto aumenta la confianza en los consejos que se les dan. Al incorporar elementos de IA explicables:

- •Las tasas de aceptación de los usuarios aumentaron en un 34 %.

- •Se produjo una notable disminución de las consultas de asistencia relacionadas con la lógica de las recomendaciones.

- •Se mejoró la credibilidad general de la plataforma.

Importancia de la calidad de los datos El valor de un sistema está profundamente influenciado por la calidad de los datos en tiempo real que recibe. La inversión en fuentes de datos de primera calidad y en procesos de validación resultó crucial para mantener la credibilidad del sistema y la eficacia de las recomendaciones.

Planificación temprana del cumplimiento Garantizar el cumplimiento desde el principio durante la planificación del proyecto evitó costosas modificaciones y limitaciones de funciones en fases posteriores del proceso. Consultar a expertos en normativa en las primeras fases del desarrollo permitió reducir el tiempo de desarrollo en 6 meses.

Integración de las finanzas conductuales La integración de la economía conductual resultó crucial para el éxito de los inversores minoristas. Los modelos puramente cuantitativos no lograron alcanzar resultados óptimos ni evitar las tasas de abandono de la plataforma por parte de los usuarios.

Supervisión continua de los modelos La supervisión continua es esencial para controlar los cambios y sesgos en los modelos de aprendizaje automático a medida que los mercados financieros experimentan transformaciones. Los modelos que se basan en datos históricos pueden fallar durante los cambios de régimen o en circunstancias de mercado inusuales.

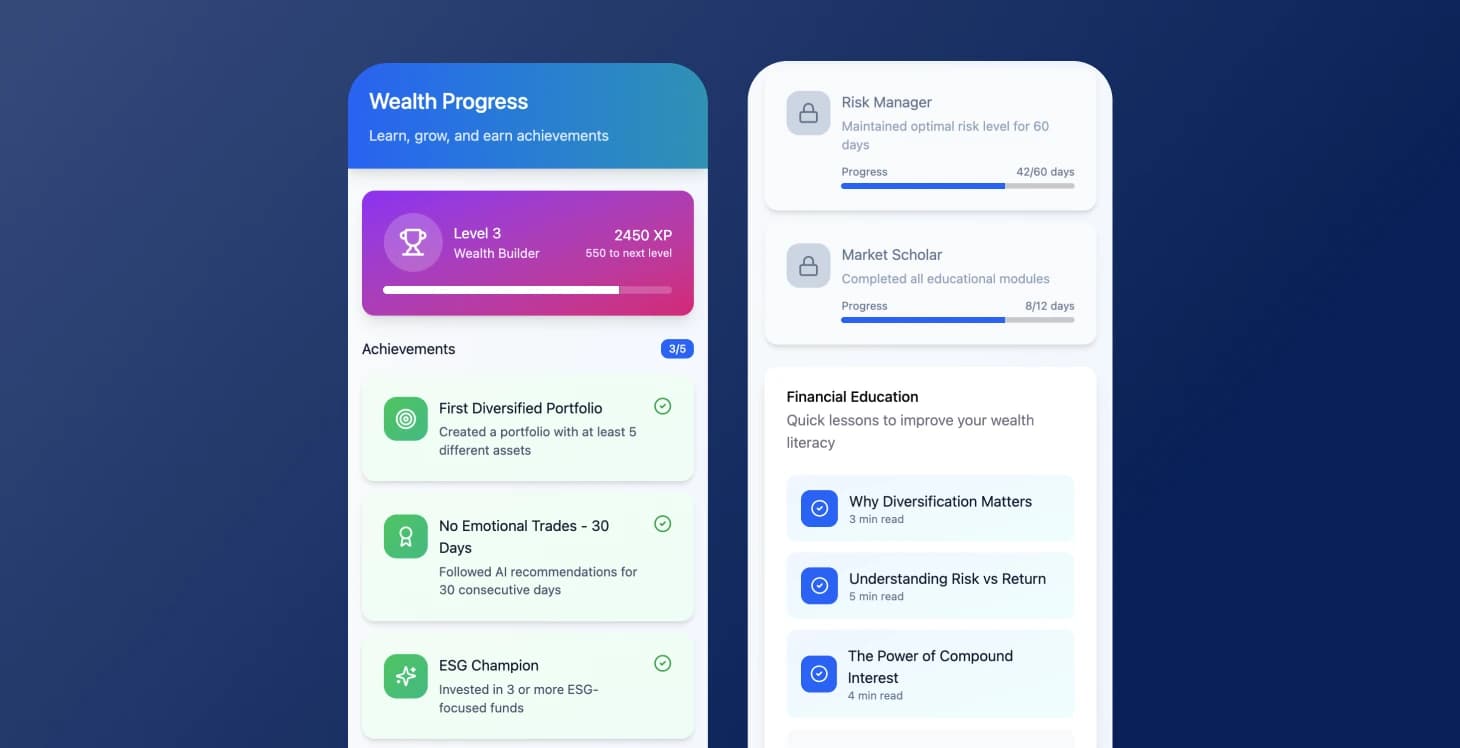

Impacto de la formación de los usuarios La formación de los usuarios desempeña un papel fundamental en la participación en la plataforma. Al incorporar materiales educativos y adaptar las rutas de aprendizaje a las preferencias individuales, observamos:

- •Un aumento del 67 % en la participación de los usuarios.

- •Mejoras sustanciales en la calidad de las decisiones de inversión.

Escalabilidad de la infraestructura En épocas de volatilidad del mercado, es fundamental contar con la capacidad de infraestructura necesaria para gestionar el aumento del tráfico derivado del incremento de la actividad en los mercados financieros. Esto garantiza que los usuarios puedan acceder a la plataforma sin interrupciones del servicio durante eventos de mercado de alta tensión que requieren atención inmediata.

Consideraciones sobre la privacidad de los datos En los servicios financieros, la máxima importancia radica en la protección de la privacidad de los datos. Las aprensiones de los usuarios con respecto a la seguridad de los datos influyen significativamente en las tasas de adopción. Las medidas esenciales incluyen:

- •Establecer protocolos de privacidad robustos

- •Realizar evaluaciones de seguridad frecuentes

- •Otorgar a los usuarios la autoridad para gestionar sus preferencias de intercambio de datos

Infraestructura técnica

Tecnologías principales

Componentes de la pila tecnológica

| Componente | Tecnología | Propósito |

|---|---|---|

| API Gateway | Kong | Limitación de velocidad y autenticación |

| Transmisión de datos | Apache Kafka | Procesamiento de datos en tiempo real |

| Procesamiento de eventos | Apache Storm | Procesamiento de flujo |

| Base de datos principal | PostgreSQL | Datos transaccionales |

| Datos de series temporales | InfluxDB | Almacenamiento de datos de mercado |

| Base de datos gráfica | Neo4j | Modelado de relaciones |

| Capa de almacenamiento en caché | Clúster Redis | Almacenamiento en caché de sesiones y datos |

| Orquestación de contenedores | Kubernetes con Helm | Implementación y escalado de aplicaciones |

Supervisión y seguridad

- •Pila de supervisión: Prometheus para la recopilación de métricas, Grafana para la visualización, pila ELK para el análisis de registros

- •Marco de seguridad: OAuth 2.0, tokens JWT, Vault para la gestión de secretos.

- •Infraestructura: implementación en la nube multirregional con capacidades de conmutación por error automatizadas. La transformación de la gestión patrimonial a través de plataformas tecnológicas accesibles demuestra cómo la implementación estratégica de la IA, la automatización del cumplimiento normativo y el diseño centrado en el usuario pueden democratizar los servicios financieros, al tiempo que se mantienen los estándares normativos y la excelencia operativa.

Resultados del proyecto

- se ha logrado una reducción del 67 % en los costes del servicio

- más de 50 000 usuarios atendidos simultáneamente

- mejora del 23 % en los rendimientos ajustados al riesgo

- reducción del 45 % en los costes de cumplimiento normativo

- reducción del 58 % en los casos de operaciones emocionales

Métricas clave de rendimiento

Reducción de costes

Reducción del coste del servicio

Capacidad de usuario

Usuarios simultáneos

Mejora de la devolución

Rendimientos ajustados al riesgo

Participación de los usuarios

Aumento del compromiso