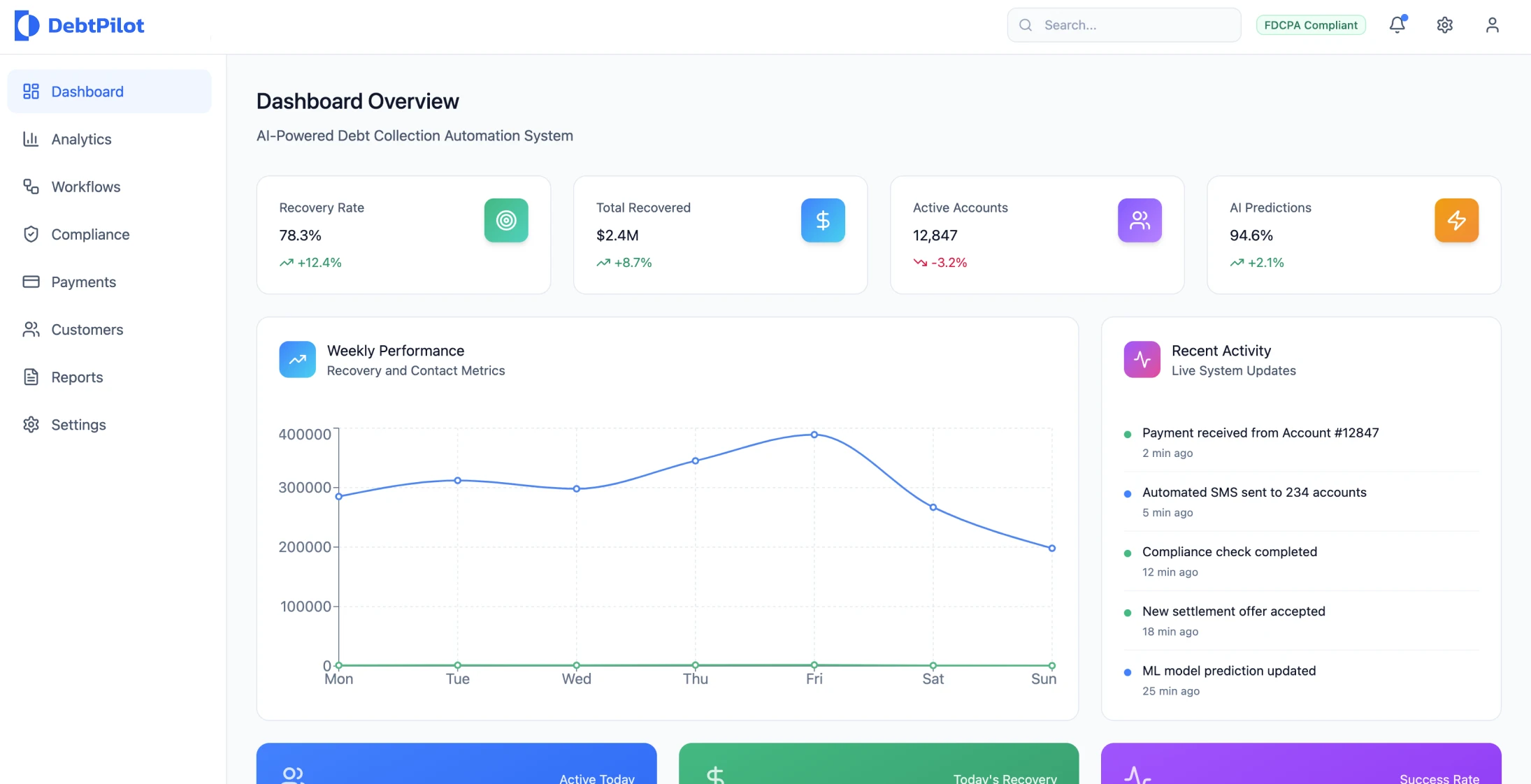

Las empresas financieras tenían dificultades para recuperar deudas, lo que provocaba malas relaciones con los clientes, bajas tasas de éxito y un aumento de los gastos operativos. Implementamos un sistema integral de automatización SaaS que transformó el cobro tradicional de deudas en una solución centrada en el cliente y basada en la inteligencia artificial, lo que permitió aumentar en un 67 % las tasas de recuperación y mejorar drásticamente la satisfacción de los clientes.

Descripción general del proyecto

El reto

Las empresas financieras tenían dificultades con los métodos de recuperación de deudas, lo que provocaba malas relaciones con los clientes, bajas tasas de éxito y un aumento de los gastos operativos. La gestión del cobro de deudas es fundamental, pero difícil en el ámbito financiero debido a varios problemas críticos:

- •Problemas de conexión con los clientes debido a métodos anticuados.

- •Posibles riesgos legales y complicaciones de cumplimiento.

- •Tasas de recuperación insatisfactorias debido al uso de estrategias obsoletas

- •Procesos manuales y mensajes genéricos que no se adaptan a la situación o la capacidad de pago de cada cliente.

Limitaciones del sistema tradicional Los métodos tradicionales de cobro de deudas tenían muchos defectos que perjudicaban los resultados y la satisfacción de los clientes:

- •Procesamiento inconsistente: los sistemas eran lentos e inconsistentes debido a la gestión manual, lo que provocaba retrasos y errores

- •Carga administrativa: los agentes solían dedicar la mayor parte de su tiempo al papeleo en lugar de ayudar directamente a los clientes

- •Estrategia de comunicación deficiente: las estrategias de comunicación no tenían en cuenta la personalización ni el momento óptimo, lo que a menudo daba lugar a intentos de contacto en momentos inapropiados o a través de canales que los clientes evitaban

- •Análisis limitado: la falta de análisis significaba que los esfuerzos de cobro no se adaptaban en función de la probabilidad de pago o de la situación financiera de los clientes.

- •Dificultades de integración: los sistemas de cobro con plataformas bancarias centrales daban lugar a silos de datos que impedían las actualizaciones en tiempo real del estado de las cuentas

Complejidad normativa Leyes como la Ley de Prácticas Justas en el Cobro de Deudas (FDCPA), las directrices de la Oficina para la Protección Financiera del Consumidor (CFPB) y las normativas estatales específicas añaden complejidad al exigir enfoques de comunicación y ajustes de tiempo de acuerdo con las normas y las elecciones de los clientes.

La gestión del cumplimiento normativo supuso un gran obstáculo, ya que implicaba supervisar las comunicaciones y garantizar el consentimiento y el cumplimiento normativo, lo que exponía a las organizaciones al riesgo de sanciones por incumplimiento.

La solución

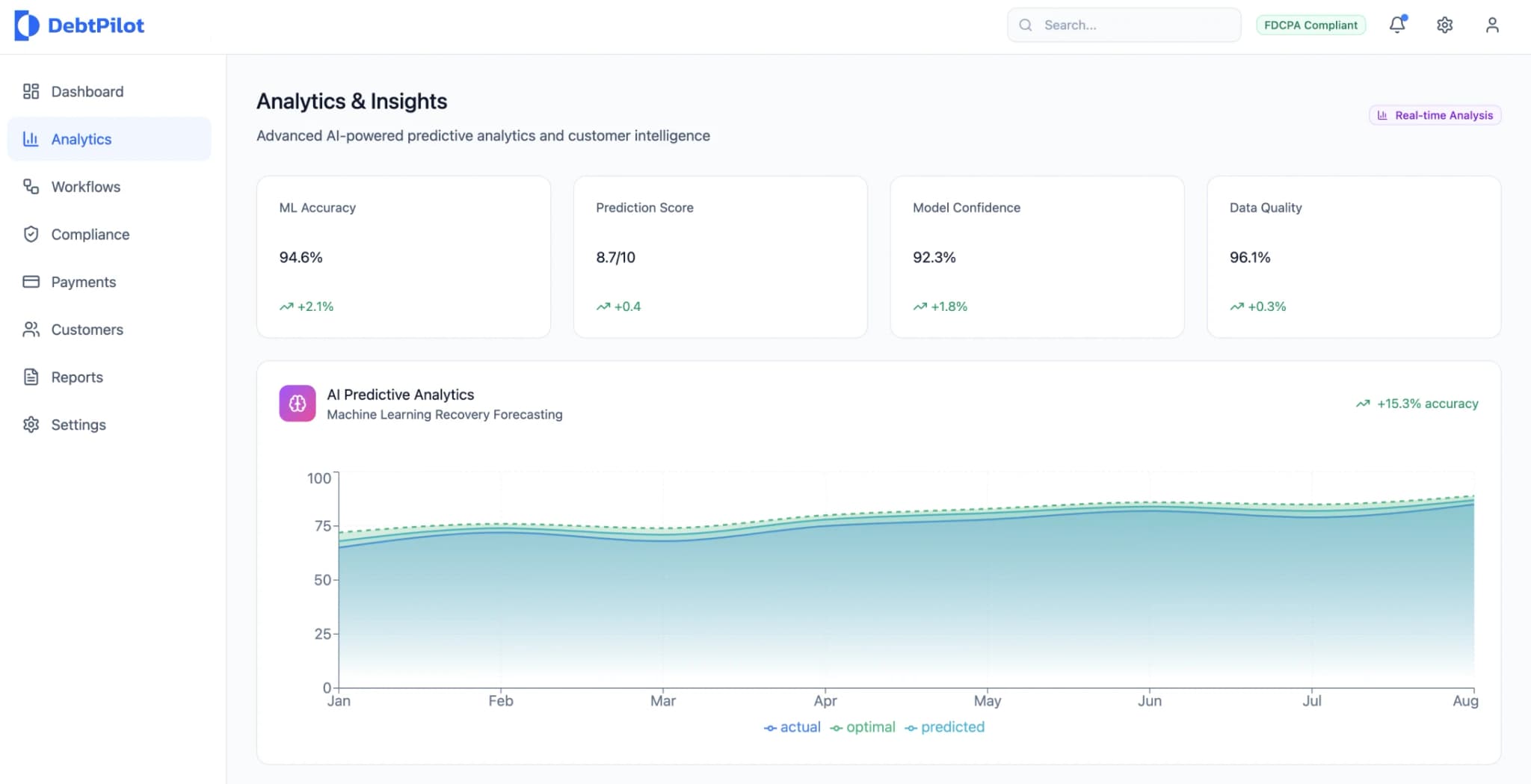

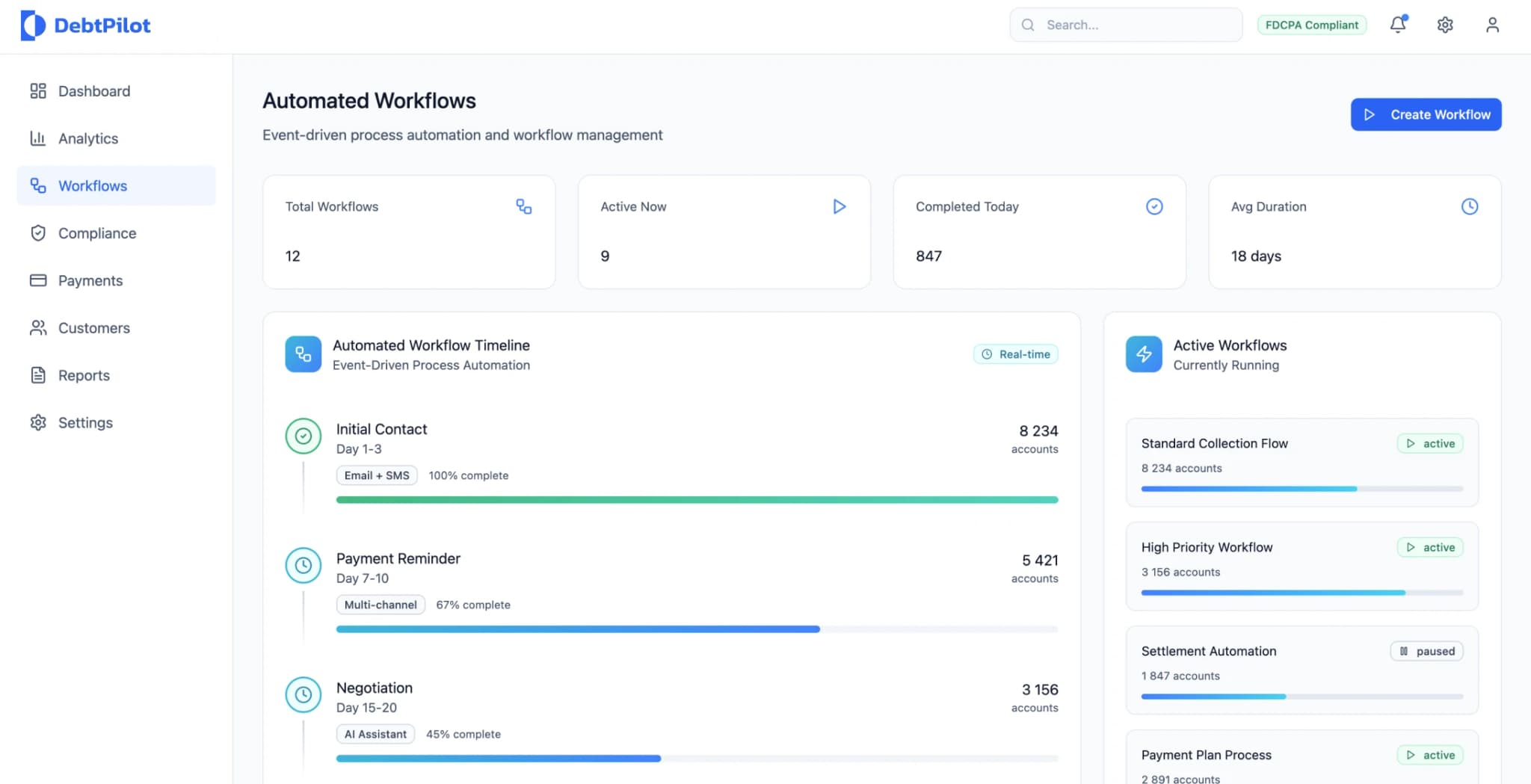

He implementado un sistema de automatización SaaS versátil que combina la programación de pagos con la configuración de canales de comunicación. También incluye análisis y conexiones con sistemas financieros.

Arquitectura central

La estructura central de la plataforma se centró en microservicios activados por eventos que admiten el procesamiento de datos y la integración fluida con los sistemas financieros, al tiempo que priorizan la automatización orientada al cliente sobre los métodos de cobro forzoso, aprovechando:

- •Análisis de comportamiento y aprendizaje automático

- •Mejora de la sincronización de las interacciones con los clientes

- •Selección óptima de canales

- •Funciones avanzadas de automatización para planes de pago personalizados

- •Análisis predictivo para optimizar las estrategias de cobro

Componentes clave del sistema

Seguridad y cumplimiento Todas las transferencias de información están protegidas con cifrado TLS 1.3 junto con certificación de seguridad. El almacenamiento de datos de los clientes se cifra mediante cifrado AES-256 y sigue protocolos de rotación para mejorar las medidas de seguridad. El sistema aplica:

- •Controles de acceso basados en roles

- •Autenticación multifactorial

- •Registros detallados de todas las interacciones con los clientes

- •Actividades de acceso al sistema con fines de auditoría

Componentes de la arquitectura del sistema

| Componente | Función | Características principales |

|---|---|---|

| API Gateway | Gestión del tráfico | Limitación de velocidad, autenticación, enrutamiento y transformación de solicitudes |

| Motor de coordinación del flujo de trabajo | Gestión de procesos | Gestión del proceso de recopilación impulsada por máquinas de estado con rutas lógicas y de escalamiento |

| Servicio de comunicación | Entrega multicanal | Entrega de mensajes de canal, gestión de plantillas y optimización de la entrega personalizada |

| Módulo de procesamiento de pagos | Gestión de transacciones | Gestión de pagos PCI, integrada con pasarelas y medidas de detección de fraudes |

| Motor de análisis de datos | Procesamiento en tiempo real | Ejecución de modelos de aprendizaje automático y determinación de puntuaciones |

| Centro de integración | Conectividad del sistema | Canales ETL para la transformación de datos y la gestión de la conectividad |

| Monitor de cumplimiento | Supervisión normativa | Aplicación de normas, registro de auditorías y procedimientos de consentimiento |

Proceso de implementación

Fase 1: Configuración de la infraestructura El proyecto se llevó a cabo por fases, comenzando con la configuración de la infraestructura y el establecimiento de medidas de seguridad.

Fase 2: Integración del sistema En las etapas posteriores, probamos la integración de las API con los sistemas financieros para garantizar la precisión de los datos y la capacidad de sincronización en tiempo real.

Fase 3: Pruebas y validación

- •Conjuntos de pruebas automatizadas que abarcan pruebas unitarias, pruebas de integración y validaciones de contratos API.

- •Verificaciones del flujo de trabajo de extremo a extremo

- •Pruebas de rendimiento que imitan escenarios de gran volumen con cargas de usuarios simultáneas.

Fase 4: Implementación Durante la transición al nuevo sistema, trasladamos gradualmente el tráfico mientras supervisábamos las métricas de confianza, lo que garantizó un proceso de migración fluido para los datos históricos mediante procedimientos ETL con puntos de control de validación.

Éxito en la migración sin problemas

La migración gradual del tráfico con métricas de confianza garantizó una transición fluida, al tiempo que se mantuvo la calidad del servicio.

Resultados e impacto

Rendimiento de la recuperación

- •Aumento del 67 % en las tasas de recuperación.

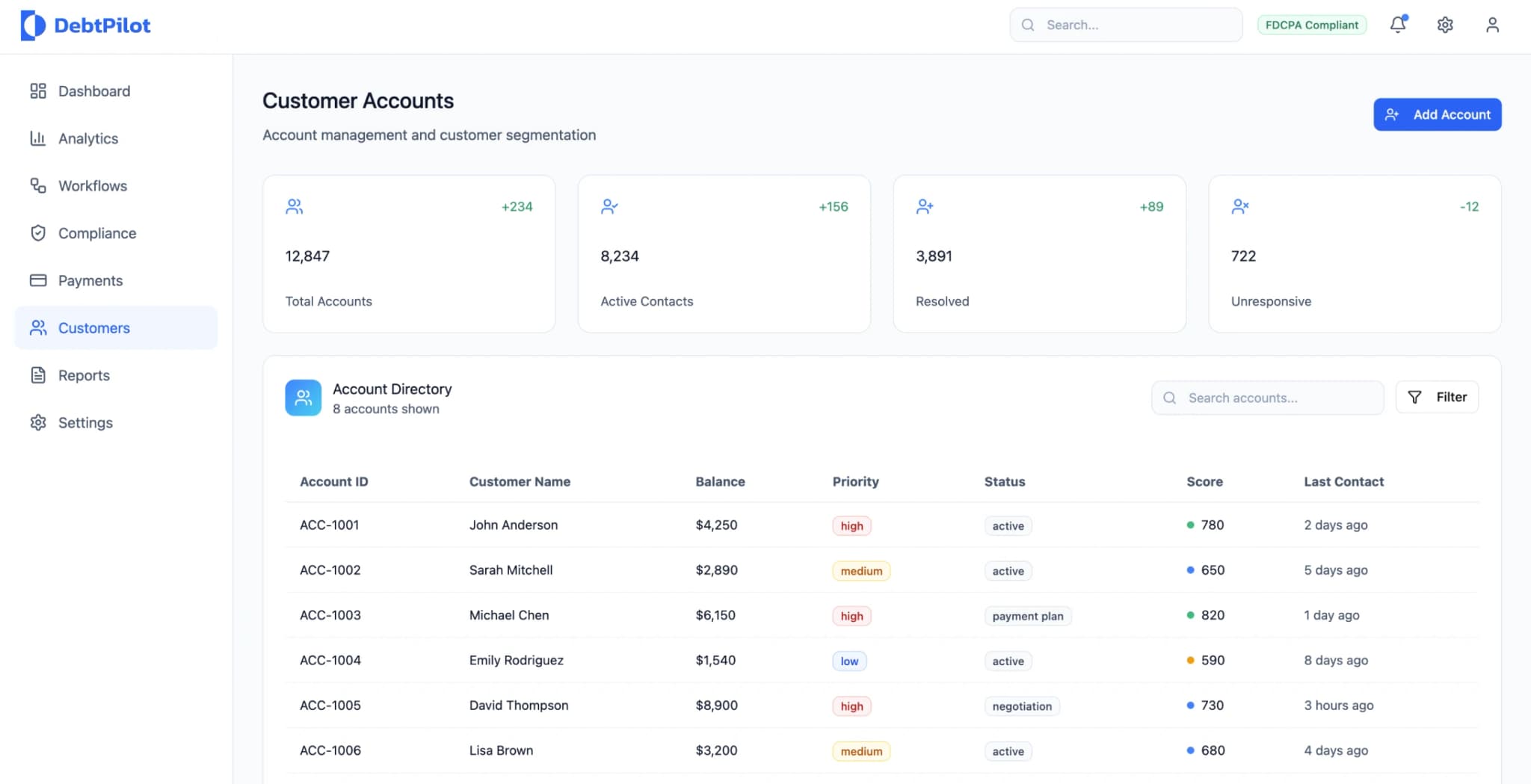

- •Mejora satisfactoria de la recuperación de deudas del 34 % al 57 % mediante la segmentación de clientes y métodos de interacción personalizados.

Reducción de costes

- •Reducción del 45 % en los gastos de las operaciones de cobro mediante la automatización de los flujos de trabajo.

- •Eliminación de las tareas manuales y aumento de la eficiencia de los agentes en tareas importantes.

Satisfacción del cliente

- •Disminución del 89 % en las quejas de los clientes gracias a las cómodas opciones de pago y las preferencias de comunicación.

- •Mejora significativa en las puntuaciones Net Promoter

Eficiencia operativa

- •Reducción del ciclo de cobro de 180 a 78 días

- •Disminución del 52 % en las tasas de cancelación

- •Los equipos de cobro ahora pueden gestionar un 280 % más de cuentas por agente

Métricas de rendimiento del sistema

Indicadores clave de rendimiento

| Métrico | Antes | Después | Mejora |

|---|---|---|---|

| Tasa de recuperación | 34 % | 57 % | aumento del 67 % |

| Ciclo de recopilación | 180 días | 78 días | reducción del 57 % |

| Quejas de los clientes | Línea de base | Reducido | reducción del 89 % |

| Finalización del plan de pago | 41 % | 73 % | aumento del 78 % |

| Disponibilidad del sistema | 99.0 % | 99.9 % | 0.mejora del 9 % |

Resultados del proyecto

- aumento del 67 % en las tasas de recuperación

- reducción del 89 % en las quejas de los clientes

- reducción del 45 % en los gastos de operación de la colección

- reducción del 57 % en el tiempo del ciclo de cobro

- reducción del 52 % en las tasas de amortización

Métricas clave de rendimiento

Aumento de la tasa de recuperación

Mejora en la recuperación de deudas

Reducción de las quejas de los clientes

Disminución de las quejas de los clientes

Reducción de costes

Gastos de funcionamiento de la colección

Mejora del tiempo de ciclo

Reducción del ciclo de recolección

Aprendizajes clave y mejores prácticas

Complejidad de la integración Las proyecciones iniciales del calendario no tuvieron plenamente en cuenta los retos que planteaba la integración con los sistemas bancarios. Para proyectos de esta naturaleza, es aconsejable prever tiempo adicional para:

- •Desarrollo de API

- •Asignación de datos

- •Fases de pruebas de integración

Importancia de la calidad de los datos Para que los análisis sean satisfactorios y precisos en sus predicciones, es fundamental disponer de datos de alta calidad. Se recomienda a las organizaciones que den prioridad a la inversión en iniciativas de calidad de los datos antes de implementar estrategias de recopilación avanzadas.

Automatización del cumplimiento La automatización del cumplimiento se volvió crucial, ya que la gestión manual se volvió insostenible a gran escala. Este cambio hacia la aplicación automatizada y la creación de registros de auditoría se ha vuelto vital para las organizaciones que operan en diversas jurisdicciones a través de enfoques de consultoría de blockchain.

Gestión del cambio La gestión del cambio es crucial para la adopción. La formación de los agentes de recopilación y los ajustes en el flujo de trabajo exigieron más atención de la prevista inicialmente.

La clave del éxito radicaba en iniciativas de formación exhaustivas y en una introducción gradual de las funciones, en lugar de precipitarse a implementar la plataforma a gran escala.

Detalles técnicos de la arquitectura

Infraestructura en la nube El sistema empleaba una estructura de microservicios basada en la nube implementada en múltiples regiones de disponibilidad equipadas con:

- •Funciones de conmutación por error automatizadas

- •Escalabilidad horizontal para adaptarse a los requisitos de procesamiento

- •Escalado automatizado mediante Kubernetes para la orquestación de contenedores

Procesamiento de datos

- •Métodos de procesamiento en tiempo real y por lotes para satisfacer las demandas de integración

- •Base de datos de series temporales para almacenar métricas de análisis y rendimiento

- •Modelos de aprendizaje automático para la puntuación de la propensión al pago y la predicción del momento de contacto

Procesamiento de pagos

- •Gestión de pagos conforme con PCI

- •Integración con múltiples proveedores de pasarelas de pago

- •Sistemas de detección de fraudes y validación en tiempo real

Conclusión

La renovación de la plataforma supuso una mejora significativa en la eficiencia y los resultados financieros, al tiempo que aumentó la satisfacción de los clientes. Centrarse en las necesidades de los clientes aporta resultados positivos para el negocio, como demuestra el éxito de los métodos de comunicación respetuosos frente a las estrategias agresivas de cobro de deudas, lo que se traduce en un mejor cumplimiento de los pagos y unas relaciones más sólidas con los clientes. Esta transformación integral demuestra que el cobro de deudas moderno puede ser muy eficaz y centrado en el cliente cuando se apoya en la tecnología y el enfoque adecuados.

El sector financiero actual necesita funciones de automatización avanzadas para gestionar las situaciones de pago, al tiempo que garantiza el cumplimiento de las normativas en todas las regiones y mantiene interacciones personalizadas con los clientes, con respeto y atención.